单选题某建筑企业发生的下列管理费用中,无法取得增值税专用发票的是()。A 诉讼费B 绿化费C 召开会议时发生的场地租赁费D 消防费

题目

诉讼费

绿化费

召开会议时发生的场地租赁费

消防费

相似考题

更多“某建筑企业发生的下列管理费用中,无法取得增值税专用发票的是()。”相关问题

-

第1题:

某建筑企业为增值税一般纳税人, 位于A市市区,2018年6月发生如下业务:

( 1 )在机构所在地提供建筑服务,开具增值税专用发票,注明金额400万元、税额44万元。另在B市C县城提供建筑服务,取得含税收入220万元,其中支付分包商工程价款,取得增值税专用发票,注明金额50万元、税额5.5万元。上述建筑服务均适用一般计税方法。

(2)购买一批建筑材料,用于一般计税方法项目,取得增值税专用发票,注明金额280万元、税额47.6万元。

(3)在机构所在地提供建筑服务,该项目为老项目,企业选择适用简易计税方法,开具增值税专用发票,注明金额200万元。

(4)购买一台专业设备,取得增值税专用发票,注明金额3万元、税额0.51万元。该设备用于建筑工程老项目,该项目选择适用简易计税方法。

(5)购买办公用的固定资产,取得增值税专用发票,注明金额10万元、税额1.7万元,无法划清是用于一般计税项目还是简易计税项目。

(6)购买办公用品,取得增值税专用发票,注明金额5万元、税额0.85万元,无法划清是用于一般计税项目还是简易计税项目。

假定本月取得的相关票据符合税法规定,并在本月按照规定认证抵扣进项税额。

根据以上资料,回答下列问题:

该企业当月在A市市区申报缴纳城市维护建设税()万元。

A.0.81

B.1.01

C.0.93

D.1.16答案:A解析:该企业在A市市区申报缴纳城市维护建设税=111.57x 7%=0.81 (万元)。 -

第2题:

(2019年)某建筑企业为增值税一般纳税人,位于A市市区,2019年10月发生如下业务:

在机构所在地提供建筑服务,开具增值税专用发票注明金额400万元,税额36万元。另在B市C县提供建筑服务,取得含税收入222万元,其中支付分包商工程价款取得增值税专用发票注明金额50万元,税额4.5万元。上述建筑服务均适用一般计税方法。

根据上述资料,回答下列问题:

该企业在A市申报时增值税的销项税额是( )万元。A.36

B.54.33

C.55.98

D.56.18答案:B解析:销项税额=36+222÷(1+9%)×9%=54.33(万元) -

第3题:

某建筑企业为增值税一般纳税人,位于A市市区,2019年4月发生如下业务

(1)在机构所在地提供建筑服务,开具增值税专用发票,注明金额400万元税额36万元。另在B市C县城提供建筑服务,取得含税收入218万元,其中支付分包商工程价款,取得增值税专用发票,注明金额50万元税额4.5万元。上述建筑服务均适用一般计税方法。

(2)购买一批建筑材料,用于一般计税方法项目,取得増值税专用发票,注明金额280万元税额36.4万元。

(3)在机构所在地提供建筑服务,该项目为老项目,企业选择适用简易计税方法,开具增值税专用发票,注明金额200万元。

(4)购买一台专业设备,取得增值税专用发票,注明金额3万元税额0.39万元,该设备用于建筑工程老项目,该项目选择适用简易计税方法。

(5)购买办公用的固定资产,取得增值税专用发票,注明金额10万元税额1.3万元,无法划清是用于一般计税项目还是简易计税项目。

(6)购买办公用品,取得增值税专用发票,注明金额5万元税额0.65万元,无法划清是用于一般计税项目还是简易计税项目。

假定本月取得的相关票据符合税法规定,并在本月按照规定认证抵扣进项税额。

根据以上资料,回答下列问题:

该企业在C县城提供的建筑服务应预缴增值税()万元。A.3.00

B.4.50

C.0,

D.6.66答案:A解析:一般纳税人跨县(市)提供建筑服务,适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率预缴增值税。应预缴税款=(全部价款和价外费用-支付的分包款)+(1+9%)×2%=(218-50-4.5)÷(1+9%)×2%=3(万元)。 -

第4题:

某建筑企业为增值税一般纳税人,位于A市市区,2019年3月发生如下业务:

(1)在机构所在地提供建筑服务,开具增值税专用发票注明金额400万元,税额40万元。另在B市提供建筑服务,取得含税收入222万元,其中支付分包商工程价款取得增值税专用发票注明金额50万元,税额5万元。上述建筑服务均适用一般计税方法。

(2)购买一批建筑材料,用于一般计税方法项目,取得增值税专用发票注明金额280万元,税额44.8万元。

(3)在机构所在地提供建筑服务,该项目为老项目,企业选择适用简易计税方法,开具增值税专用发票注明金额200万元。

(4)购买一台专业设备,取得增值税专用发票注明金额3万元,税额0.48万元。该设备用于建筑工程老项目,该老项目选择适用简易计税方法。

(5)购买一台办公用固定资产,取得增值税专用发票注明金额10万元,税额1.6万元。无法划清是用于一般计税项目还是简易计税项目。

(6)购买办公用品,取得增值税专用发票注明金额5万元,税额0.8万元。无法划清是用于一般计税项目还是简易计税项目。

假定本月取得相关票据符合税法规定,并在本月按照规定认证抵扣进项税额且增值税纳税义务均已发生。根据上述资料,回答下列问题:

<1>、该企业在B市提供建筑服务应预缴增值税( )万元。A.4.55

B.3.04

C.4.04

D.0答案:B解析:一般纳税人跨市提供建筑服务,适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款。自2018年5月1日至2019年3月31日,应预缴税款=(全部价款和价外费用-支付的分包款)÷(1+10%)×2%

该企业在B市提供建筑服务应预缴增值税=(222-55)÷(1+10%)×2%=3.04(万元) -

第5题:

某建筑企业为增值税一般纳税人,位于A市市区,2019年4月发生如下业务

(1)在机构所在地提供建筑服务,开具增值税专用发票,注明金额400万元税额36万元。另在B市C县城提供建筑服务,取得含税收入218万元,其中支付分包商工程价款,取得增值税专用发票,注明金额50万元税额4.5万元。上述建筑服务均适用一般计税方法。

(2)购买一批建筑材料,用于一般计税方法项目,取得増值税专用发票,注明金额280万元税额36.4万元。

(3)在机构所在地提供建筑服务,该项目为老项目,企业选择适用简易计税方法,开具增值税专用发票,注明金额200万元。

(4)购买一台专业设备,取得增值税专用发票,注明金额3万元税额0.39万元,该设备用于建筑工程老项目,该项目选择适用简易计税方法。

(5)购买办公用的固定资产,取得增值税专用发票,注明金额10万元税额1.3万元,无法划清是用于一般计税项目还是简易计税项目。

(6)购买办公用品,取得增值税专用发票,注明金额5万元税额0.65万元,无法划清是用于一般计税项目还是简易计税项目。

假定本月取得的相关票据符合税法规定,并在本月按照规定认证抵扣进项税额。

根据以上资料,回答下列问题:

业务(6)中可以从销项税额中抵扣进项税额()万元。A.0.49

B.0.64

C.0

D.0.85答案:A解析:适用一般计税方法的纳税人,兼营简易计税方法计税项目.免征増值税项目而无法划分不得抵扣的进项税额,按照下列公式计算不得抵扣的进项税额:不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征増值税项目销售额)÷当期全部销售额业务(6)中可以从销项税额中抵扣进项税额=0.65×[400+218÷(1-9%)]÷[400+218÷(1-9%)+200]=0.49(万元) -

第6题:

某建筑企业为增值税一般纳税人,位于A市市区,2020年2月发生如下业务:

(1)在机构所在地提供建筑服务,开具增值税专用发票,注明金额400万元、税额36万元。另在B市C县城提供建筑服务,取得含税收入218万元,其中支付分包商工程价款,取得增值税专用发票,注明金额50万元、税额4.5万元。上述建筑服务均适用一般计税方法。

(2)购买一批建筑材料,用于一般计税方法项目,取得增值税专用发票,注明金额280万元、税额36.4万元。

(3)在机构所在地提供建筑服务,该项目为老项目,企业选择适用简易计税方法,开具增值税专用发票,注明金额200万元。

(4)购买一台专业设备,取得增值税专用发票,注明金额3万元、税额0.39万元。该设备专用于建筑工程老项目,该项目选择适用简易计税方法。

(5)购买办公用的固定资产,取得增值税专用发票,注明金额10万元、税额1.3万元,无法划清是用于一般计税项目还是简易计税项目。

(6)购买办公用品,取得增值税专用发票,注明金额5万元、税额0.65万元,无法划清是用于一般计税项目还是简易计税项目。

(其他相关资料:假定本月取得的相关票据均符合税法规定,并在本月按照规定勾选抵扣进项税额)

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)计算该企业在C县城提供的建筑服务应预缴的增值税。

(2)计算业务(4)可以从销项税额中抵扣的进项税额。

(3)计算业务(5)可以从销项税额中抵扣的进项税额。

(4)计算业务(6)可以从销项税额中抵扣的进项税额。

(5)计算该企业当月在A市实际缴纳的增值税。

(6)计算该企业当月在A市市区申报缴纳的城市维护建设税。答案:解析:(1)一般纳税人跨县(市、区)提供建筑服务,适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款。

应预缴税款=(全部价款和价外费用-支付的分包款)÷(1+9%)×2%=(218-50-4.5)÷(1+9%)×2%=3(万元)。

(2)购进的固定资产专用于简易计税项目,不得抵扣进项税额。

业务(4)可以从销项税额中抵扣的进项税额为0。

(3)购进的固定资产既用于一般计税项目又用于简易计税项目的,其进项税额可以全额抵扣。

业务(5)可以从销项税额中抵扣的进项税额为1.3万元。

(4)适用一般计税方法的纳税人,兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额,按照下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额

业务(6)中可以从销项税额中抵扣的进项税额=0.65×[400+218/(1+9%)]÷[400+218÷(1+9%)+200]=0.49(万元)。

(5)该企业在A市实际缴纳的增值税=36+218/(1+9%)×9%-4.5-3-36.4-1.3-0.49+200×3%=14.31(万元)。

(6)该企业在A市市区申报缴纳城市维护建设税=14.31×7%=1.00(万元)。 -

第7题:

某市A建筑企业(注册浦东新区,试点一般纳税人,纳税信用A级)2016年6月分别在大连市西岗区和重庆市渝中区提供建筑服务(适用一般计税方法),当月分别取得建筑服务收入(含税)1665万元和2997万元,分别支付分包款555万元(分包商为注册本市黄浦区的B建筑企业,取得B建筑企业增值税专用发票上注明的增值税额为55万元)和777万元(分包商为注册本市静安区的C建筑企业,取得C建筑企业增值税专用发票上注明的增值税额为77万元)。另支付不动产租赁费用111万元,取得增值税专用发票上注明的增值税额为11万元,购入建筑材料1170万元,取得增值税专用发票上注明的增值税额为170万元。在劳务发生地预缴增值税都取得了完税凭证。A建筑企业当月应补缴增值税为()

- A、166万元

- B、144万元

- C、100万元

- D、89万元

正确答案:D -

第8题:

某施工企业技术人员外出参加研讨会发生的下列费用中可以取得增值税专用发票并抵扣进项税额的是()。

- A、住宿费

- B、误餐补助费

- C、航空机票

- D、出租汽车票

正确答案:A -

第9题:

某建筑企业发生的下列管理费用中,无法取得增值税专用发票的是()。

- A、诉讼费

- B、绿化费

- C、召开会议时发生的场地租赁费

- D、消防费

正确答案:A -

第10题:

判断题企业购入材料不能取得增值税专用发票的,发生的增值税应计入管理费用。()A对

B错

正确答案: 对解析: 企业购入材料不能取得增值税专用发票的,发生的增值税应计入材料采购成本。 -

第11题:

多选题甲建筑公司为增值税一般纳税人,其2017年11月发生的下列增值税进项税额中,准予从销项税额中抵扣的有()。A购进工程所用材料取得增值税专用发票注明税额170000元

B购进施工现场修建临时建筑物所用材料取得增值税专用发票注明税额8500元

C购进工程设计服务取得增值税专用发票注明税额600元

D购进办公用品取得增值税普通发票注明税额180元

正确答案: A,B解析: 暂无解析 -

第12题:

多选题施工企业发生的下列管理费用中,可以取得增值税专用发票,并进行进项税额抵扣的是()。A诉讼代理费

B绿化费

C会议费中的餐饮服务费

D消防费

正确答案: B,A解析: 暂无解析 -

第13题:

某建筑企业为增值税一般纳税人,位于A市市区,2019年3月发生如下业务:

(1)在机构所在地提供建筑服务,开具增值税专用发票注明金额400万元,税额40万元。另在B市提供建筑服务,取得含税收入222万元,其中支付分包商工程价款取得增值税专用发票注明金额50万元,税额5万元。上述建筑服务均适用一般计税方法。

(2)购买一批建筑材料,用于一般计税方法项目,取得增值税专用发票注明金额280万元,税额44.8万元。

(3)在机构所在地提供建筑服务,该项目为老项目,企业选择适用简易计税方法,开具增值税专用发票注明金额200万元。

(4)购买一台专业设备,取得增值税专用发票注明金额3万元,税额0.48万元。该设备用于建筑工程老项目,该老项目选择适用简易计税方法。

(5)购买一台办公用固定资产,取得增值税专用发票注明金额10万元,税额1.6万元。无法划清是用于一般计税项目还是简易计税项目。

(6)购买办公用品,取得增值税专用发票注明金额5万元,税额0.8万元。无法划清是用于一般计税项目还是简易计税项目。

假定本月取得相关票据符合税法规定,并在本月按照规定认证抵扣进项税额且增值税纳税义务均已发生。根据上述资料,回答下列问题:

<5>、该企业当月在A市申报缴纳增值税( )万元。A.15.26

B.11.14

C.16.56

D.13.35答案:B解析:纳税人跨市提供建筑服务,在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报,计算当期应纳税款,扣除已预缴的税款后的余额在机构所在地缴纳。

业务(1)销项税额=40+222÷(1+10%)×10%=60.18(万元);可抵扣进项税=5(万元)

业务(2)可抵扣进项税=44.8(万元)

业务(3)应缴纳增值税=200×3%=6(万元)

业务(4)可抵扣进项税=0

业务(5)可抵扣进项税=1.60(万元)

业务(6)可抵扣进项税=0.60(万元)

该企业当月在A市申报缴纳增值税=60.18-5-44.8-1.6-0.60+6-3.04=11.14(万元) -

第14题:

某建筑企业为增值税一般纳税人,位于A市市区,2019年4月发生如下业务

(1)在机构所在地提供建筑服务,开具增值税专用发票,注明金额400万元税额36万元。另在B市C县城提供建筑服务,取得含税收入218万元,其中支付分包商工程价款,取得增值税专用发票,注明金额50万元税额4.5万元。上述建筑服务均适用一般计税方法。

(2)购买一批建筑材料,用于一般计税方法项目,取得増值税专用发票,注明金额280万元税额36.4万元。

(3)在机构所在地提供建筑服务,该项目为老项目,企业选择适用简易计税方法,开具增值税专用发票,注明金额200万元。

(4)购买一台专业设备,取得增值税专用发票,注明金额3万元税额0.39万元,该设备用于建筑工程老项目,该项目选择适用简易计税方法。

(5)购买办公用的固定资产,取得增值税专用发票,注明金额10万元税额1.3万元,无法划清是用于一般计税项目还是简易计税项目。

(6)购买办公用品,取得增值税专用发票,注明金额5万元税额0.65万元,无法划清是用于一般计税项目还是简易计税项目。

假定本月取得的相关票据符合税法规定,并在本月按照规定认证抵扣进项税额。

根据以上资料,回答下列问题:

该企业当月在A市市区申报缴纳城市维护建设税( )万元。A.1.00

B.1.01

C.0.93

D.1.02答案:A解析:该企业在A市市区申报缴纳城市维护建设税=14.31×7%=1.00(万元)。 -

第15题:

某建筑企业为增值税一般纳税人,位于A市市区,2017年3月发生如下业务:

(1)在机构所在地提供建筑服务,开具增值税专用发票,注明金额400万元、税额44万元。另在B市C县城提供建筑服务,取得含税收入222万元,其中支付分包商工程价款,取得增值税专用发票,注明金额50万元、税额5.5万元。上述建筑服务均适用一般计税方法。

(2)购买一批建筑材料,用于一般计税方法项目,取得增值税专用发票,注明金额280万元、税额47.6万元。

(3)在机构所在地提供建筑服务,该项目为老项目,企业选择适用简易计税方法,开具增值税专用发票,注明金额200万元。

(4)购买一台专业设备,取得增值税专用发票,注明金额3万元、税额0.51万元。该设备用于建筑工程老项目,该项目选择适用简易计税方法。

(5)购买办公用的固定资产,取得增值税专用发票,注明金额10万元、税额1.7万元,无法划清是用于一般计税项目还是简易计税项目。

(6)购买办公用品,取得增值税专用发票,注明金额5万元、税额0.85万元,无法划清是用于一般计税项目还是简易计税项目。

假定本月取得的相关票据符合税法规定,并在本月按照规定认证抵扣进项税额。

根据以上资料,回答下列问题:

业务(5)中可以从销项税额中抵扣进项税额( )万元。A.1.28

B.1.31

C.0

D.1.70答案:D解析:购进的固定资产既用于一般计税项目又用于简易计税项目的,其进项税额可以全额抵扣。 -

第16题:

某建筑企业为增值税一般纳税人, 位于A市市区,2018年6月发生如下业务:

( 1 )在机构所在地提供建筑服务,开具增值税专用发票,注明金额400万元、税额44万元。另在B市C县城提供建筑服务,取得含税收入220万元,其中支付分包商工程价款,取得增值税专用发票,注明金额50万元、税额5.5万元。上述建筑服务均适用一般计税方法。

(2)购买一批建筑材料,用于一般计税方法项目,取得增值税专用发票,注明金额280万元、税额47.6万元。

(3)在机构所在地提供建筑服务,该项目为老项目,企业选择适用简易计税方法,开具增值税专用发票,注明金额200万元。

(4)购买一台专业设备,取得增值税专用发票,注明金额3万元、税额0.51万元。该设备用于建筑工程老项目,该项目选择适用简易计税方法。

(5)购买办公用的固定资产,取得增值税专用发票,注明金额10万元、税额1.7万元,无法划清是用于一般计税项目还是简易计税项目。

(6)购买办公用品,取得增值税专用发票,注明金额5万元、税额0.85万元,无法划清是用于一般计税项目还是简易计税项目。

假定本月取得的相关票据符合税法规定,并在本月按照规定认证抵扣进项税额。

根据以上资料,回答下列问题:

该企业当月在A市申报缴纳增值税()万元。A.11.57

B.15.26

C.13.35

D.16.56答案:A解析:该企业在A市申报缴纳的增值税= 44(业务1)+220/( 1+10% )x 10%(业务1)- 5.5(业务1 )-2.99(业务1)-47.6 (业务2) -1.7 (业务5) -0.64 ( 业务6) +200x3% (业务3) =11.57 (万元)。

-

第17题:

某建筑企业为增值税一般纳税人,位于A市市区,2019年3月发生如下业务:

(1)在机构所在地提供建筑服务,开具增值税专用发票注明金额400万元,税额40万元。另在B市提供建筑服务,取得含税收入222万元,其中支付分包商工程价款取得增值税专用发票注明金额50万元,税额5万元。上述建筑服务均适用一般计税方法。

(2)购买一批建筑材料,用于一般计税方法项目,取得增值税专用发票注明金额280万元,税额44.8万元。

(3)在机构所在地提供建筑服务,该项目为老项目,企业选择适用简易计税方法,开具增值税专用发票注明金额200万元。

(4)购买一台专业设备,取得增值税专用发票注明金额3万元,税额0.48万元。该设备用于建筑工程老项目,该老项目选择适用简易计税方法。

(5)购买一台办公用固定资产,取得增值税专用发票注明金额10万元,税额1.6万元。无法划清是用于一般计税项目还是简易计税项目。

(6)购买办公用品,取得增值税专用发票注明金额5万元,税额0.8万元。无法划清是用于一般计税项目还是简易计税项目。

假定本月取得相关票据符合税法规定,并在本月按照规定认证抵扣进项税额且增值税纳税义务均已发生。根据上述资料,回答下列问题:

<6>、该企业当月在A市申报缴纳城市维护建设税( )万元。A.1.01

B.0.78

C.1.16

D.0.93答案:B解析:该企业当月在A市申报缴纳城市维护建设税=11.14×7%=0.78(万元) -

第18题:

某建筑企业为增值税一般纳税人,位于A市市区,2019年7月份发生如下业务:?

(1)在本地提供建筑服务,开具增值税专用发票注明金额3000000元,税额270000元。?

在外省B市提供建筑服务,取得含税收入2180000元,其中支付分包商工程价款取得增值税专用发票注明金额600000元,税额54000元。当月竣工结算,已向项目所在地税务机关预缴了增值税并取得完税凭证。上述建筑服务均适用一般计税方法。?

(2)在本地提供建筑服务,该项目为老项目,开具增值税普通发票价税合计2060000元,采用简易计税方法。?

(3)采购一批建筑材料,用于一般计税方法项目,取得增值税专用发票注明金额2300000元,税额299000元。?

(4)B市建筑工地2019年2月购进的一批建筑材料因管理不善被盗,经盘点确认被盗材料的实际成本为100000元(购进时均取得增值税专用发票,且相应的进项税额已在2月申报抵扣);该建筑企业建造一栋新办公楼从本地一般计税项目的材料仓库领取钢材,该钢材是上月购进,已抵扣进项,账面成本为1500000元。?

(5)租入一台建筑专用设备,取得增值税专用发票注明金额150000元,税额19500元。无法划清是用于一般计税项目还是简易计税项目。?

假定本月取得相关票据均符合税法规定,并在本月按照规定认证抵扣进项税额。?

问题:

<1>、简述一般纳税人跨县(市、区)提供建筑服务预缴税款的政策规定。

<2>、计算该建筑企业在B市提供建筑服务应预缴的增值税并列出预缴时的会计分录。

<3>、计算业务(4)该建筑企业当期进项税额转出的金额。

<4>、计算该建筑企业当月在A市申报缴纳的增值税。

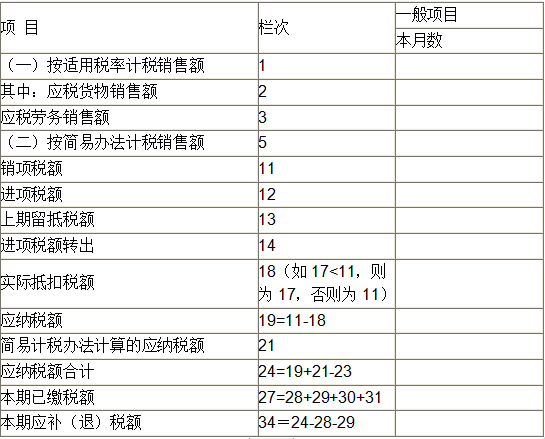

<5>、根据资料填写下列增值税纳税申报表(摘要)中的相关栏次。

答案:解析:【1】 ①一般纳税人跨县(市、区)提供建筑服务适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款。

答案:解析:【1】 ①一般纳税人跨县(市、区)提供建筑服务适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款。

应预缴税款=(全部价款和价外费用-支付的分包款)÷(1+9%)×2%

②一般纳税人跨县(市、区)提供建筑服务,选择适用简易计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照3%的征收率计算应预缴税款。

应预缴税款=(全部价款和价外费用-支付的分包款)÷(1+3%)×3%

纳税人跨县(市、区)提供建筑服务,向建筑服务发生地主管税务机关预缴的增值税税款,可以在当期增值税应纳税额中抵减,抵减不完的,结转下期继续抵减。纳税人以预缴税款抵减应纳税额,应以完税凭证作为合法有效凭证。

【2】 该建筑企业在B市提供建筑服务应预缴的增值税税额=(2180000-654000)÷(1+9%)×2%=28000(元)

预缴时的会计分录:

借:应交税费——预交增值税28000

贷:银行存款 28000

【3】 业务(4)建筑材料因管理不善被盗应转出的进项税额=100000×16%=16000(元)

【4】 业务(1)的销项税额=270000+2180000÷(1+9%)×9%=450000(元)

业务(2)应缴纳的增值税税额=2060000÷(1+3%)×3%=60000(元)

当期进项税额=54000+299000+19500=372500(元)

建筑企业当月在A市申报缴纳的增值税=450000(业务1销项税额)-372500+16000(业务4进项税额转出)+60000(业务2简易计税)-28000(业务1已预缴的税额)=125500(元)

【5】

-

第19题:

A省某建筑企业(一般纳税人)2016年8月分别在B省和C省提供建筑服务(非简易计税项目),当月分别取得建筑服务收入(含税)1665万元和2997万元,分别支付分包款555万元(取得增值税专用发票上注明的增值税额为55万元)和777万元(取得增值税专用发票上注明的增值税额为77万元),支付不动产租赁费用111万元,(取得增值税专用发票上注明的增值税额为11万元),购入建筑材料1170万元(取得增值税专用发票上注明的增值税额为170万元)。该建筑企业在9月纳税申报期如何申报缴纳增值税?

正确答案: 该建筑企业在B省应预缴增值税:

当期预缴税额=(1665-555)÷(1+11%)×2%=20万元

该建筑企业在C省应预缴增值税:

当期预缴税额=(2997-777)÷(1+11%)×2%=40万元

该建筑企业在A省申报缴纳增值税:

当期预缴税额=(1665+2997)÷(1+11%)×11%-55-77-170-20-40=89万元 -

第20题:

施工企业发生的下列管理费用中,可以取得增值税专用发票,并进行进项税额抵扣的是()。

- A、诉讼代理费

- B、绿化费

- C、会议费中的餐饮服务费

- D、消防费

正确答案:A,B,D -

第21题:

某企业为增值税一般纳税人,下列各项中,能作为其当期进项税额的有()。

- A、从销售方取得的增值税专用发票上注明的增值税额

- B、从海关取得的完税凭证上注明的增值税额

- C、购进免税农产品准予抵扣的增值税额

- D、2015年外购生产用设备取得的增值税专用发票上注明的增值税额

正确答案:A,B,C,D -

第22题:

单选题下列情形中,应由销售方填报《开具红字增值税专用发票申请单》向主管税务机关申请开具红字增值税专用发票的是( )。A购买方取得的专用发票抵扣联、发票联均无法认证的

B购买方所购货物不属于增值税扣税项目范围

C购买方取得增值税专用发票后发生销货退回的

D因开票有误购买方拒收专用发票的

正确答案: D解析:

下列四种情形,应由购买方填报《开具红字增值税专用发票申请单》向主管税务机关申请开具红字增值税专用发票:①取得专用发票后,发生销货退回、开票有误等情形但不符合作废条件;②销货部分退回及发生销售折让;③购买方取得的专用发票抵扣联、发票联均无法认证;④购买方所购货物不属于增值税扣税项目范围。下列两种情形,应由销售方填报《开具红字增值税专用发票申请单》向主管税务机关申请开具红字增值税专用发票:①因开票有误购买方拒收专用发票;②因开票有误等原因尚未将专用发票交付购买方。 -

第23题:

单选题某建筑企业发生的下列管理费用中,无法取得增值税专用发票的是()。A诉讼费

B绿化费

C召开会议时发生的场地租赁费

D消防费

正确答案: D解析: 暂无解析 -

第24题:

多选题税务师对某企业进行纳税审核时,对于企业取得的下列情形的扣税凭证,认为不得计算结转进项税额的有( )。A进货后未取得增值税专用发票

B支付进货运费,但取得的是商业零售普通发票

C进货后虽取得增值税专用发票的发票联,但未取得抵扣联

D进货后,虽取得增值税专用发票,但该发票上未分别注明增值税金

正确答案: B,A解析:

现行《中华人民共和国增值税暂行条例》规定,从销售方取得的增值税专用发票上注明的增值税额,准予作为进项税额抵扣。