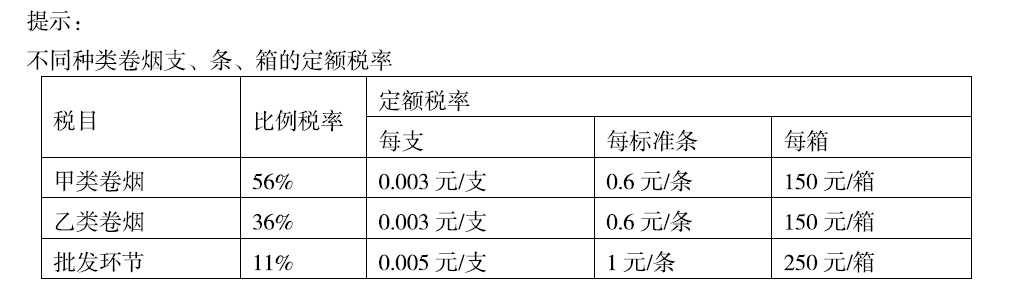

单选题某进出口公司从境外进口甲类卷烟5万条,支付买价340万元,运输费用15万元,保险费用5万元,关税完税价格360万元,假定关税税率为50%,该公司应缴纳消费税()万元。A 305.44B 308.44C 691.20D 694.09

题目

305.44

308.44

691.20

694.09

相似考题

更多“某进出口公司从境外进口甲类卷烟5万条,支付买价340万元,运输费用15万元,保险费用5万元,关税完税价格360万元,假定”相关问题

-

第1题:

张某是刚取得税务师执业证书的注册税务师,现就业于某税务师事务所,遇到如下进口业务的审查:

甲商贸公司2010年7月从国外进口卷烟4万条(每条200支),支付买价180万元,支付到达我国海关前的运输费用、保险费用8万元。假设关税税率为30%。

请帮助分析:

(1)计算进口应纳的各项税金。

(2)由买方负担的费用如未包括在该进口货物价格中,应当计人完税价格的有哪些?

正确答案:

-

第2题:

某烟草进出口公司2004年9月进口卷烟300标准箱,进口完税价格280万元。假定进口关税税率为60%,消费税固定税额为每标准箱150元,比例税率为30%,则进口环节应纳消费税为( )。

A.192万元

B.193.93万元

C.198.43万元

D.251.32万元

正确答案:C

应纳进口消费税=(280+280×60%+300×0.015)÷(1-30%)×30%+300×0.015=193.93+4.5=198.43(万元)。 -

第3题:

某外贸进出口公司进口一批空调器,境外成交价格为1 000万元;起卸前运输费用50万元、保险费用20万元、装卸费用30万元,卖方给买方的正常回扣为5万元,进口后的基建、安装、装配、调试或技术指导的费用10万元。关税税率20%,该批空调器应纳进口关税为( )。

A.223万元

B.222万元

C.220万元

D.214万元

正确答案:C

关税税额=(1 000+50+20+30)×20%=220(万元)。回扣是买方收取的,并非

在境外支付的价款,不应当包括在计税价中。 -

第4题:

(2014年)某进出口公司从境外进口卷烟5万条,支付买价340万元,运输费用15万元,保险费用5万元,关税完税价格360万元,假定关税税率为50%,该公司应缴纳消费税( )万元。A.305.44

B.308.44

C.691.20

D.694.09答案:D解析:先计算每标准条进口卷烟组成计税价格,确定该批卷烟适用的比例税率。按照规定,查找税率时先用36%的税率估算第一次组价。

组成价格=(360+360×50%+0.6×5)/(1-36%)÷5=169.69(元)>70元,适用比例税率为56%;

之后按照适用税率做第二次组价并计算该公司应缴纳消费税=(360+360×50%+0.6×5)/(1-56%)×56%+0.6×5=694.09(万元)。 -

第5题:

某进出口公司从境外进口卷烟5万条,支付买价340万元,运输费用15万元,保险费用5万元,关税完税价格360万元,假定关税税率为50%,该公司应缴纳消费税( )万元。A.305.44

B.308.44

C.691.20

D.694.09答案:D解析:每条进口卷烟确定比例税率的价格=(360+360×50%+0.6×5)/(1-36%)÷5=169.69(元)>70元,适用比例税率为56%,该公司应缴纳消费税=(360+360×50%+0.6×5)/(1-56%)×56%+0.6×5=694.09(万元)。

【知识点】 其他 -

第6题:

某进出口公司从境外某国进口一批化妆品,支付该批货物货款500万元,运抵我国关境内输入地点起卸前的运输费8万元、保险费4万元、包装费1万元,支付购货佣金3.5万元、采购代理人劳务费5万元、经纪费3万元、特许权使用费2万元、货物运抵境内输入地点之后的运输费用6万元,取得运输企业开具的增值税专用发票。海关核定该批货物适用的进口关税税率为20%,消费税税率15%。要求:计算进出口公司应缴纳的进口关税、增值税、消费税和国内环芾可抵扣的进项税。

正确答案: 进口环节应缴纳的关税:关税完税价格=500+8+4+1+5+3+2=523(万元)

进口环节应缴纳的关税=523×20%=104.6(万元)

进口环节应缴纳的消费税=(523+104.6)÷(1-15%)×15%=110.75(万元)

进口环节应缴纳的增值税=(523+104.6+110.75)×17%=125.52(万元)

在国内可抵扣的进项税=6×11%+125.52=126.18(万元) -

第7题:

不定项题某具有进出口经营权的外贸公司,2012年5月发生以下经营业务:(1)经有关部门批准从境外进口小轿车30辆,每辆小轿车货价15万元。运抵我国海关前发生的运输费用、保险费分别为9万元、1.38万元,向海关缴纳了相关税款,并取得了海关进口增值税专用缴款书。(2)进口化妆品一批,支付国外的买价220万元、国外的经纪费4万元、自己的采购代理人佣金6万元;支付运抵我国海关地前的运输费用20万元、装卸费用和保险费用11万元;支付海关地再运往商贸公司的运输费用8万元、装卸费用和保险费用3万元。(3)2010年6月1日,经批准进口一台符合国家特定免征关税的科研设备用于研发项目,设备进口时经海关审定的完税价格折合人民币800万元(关税税率为10%),海关规定的监管年限为5年:2012年5月31日,公司研发项目完成后,将已计提折旧200万元的免税设备出售给国内另一家企业。(4)经批准进口服装一批,成交价格为境外离岸价格(FOB)2.6万美元,境外运费及保险费共计0.4万美元。提示:小轿车关税税率为60%,化妆品关税税率为20%,小轿车消费税税率为8%,化妆品消费税税率为30%,进口的服装关税税率为20%,汇率1美元=6.8元人民币。要求:根据上述资料,分析回答下列小题。进口化妆品环节应纳税费合计()万元。A256.45

B192.56

C204.18

D2654.23

正确答案: B解析: 暂无解析 -

第8题:

单选题某进出口公司从境外进口甲类卷烟5万条,支付买价340万元,运输费用15万元,保险费用5万元,关税完税价格360万元,假定关税税率为50%,该公司应缴纳消费税()万元。A305.44

B308.44

C691.20

D694.09

正确答案: C解析: 进口卷烟组成计税价格:(关税完税价格+关税+进口数量×消费税定额税率)÷(1-消费税比例税率);

应纳税额=组成计税价格×比例税率+进口数量×定额税率:

该公司应缴纳消费税=(360+360×50%+0.6×5)÷(1-56%)x56%+0.6×5=694.09(万元)。 -

第9题:

单选题某进出口公司从境外进口卷烟5万标准条,支付买价340万元,运输费用15万元,保险费用5万元,关税完税价格360万元,假定关税税率为50%,该公司应缴纳消费税()万元。(2014年)A305.44

B308.44

C691.20

D694.09

正确答案: C解析: -

第10题:

单选题某进出口公司进口一批设备,经海关审定的成交价格折合人民币(下同)为200万元。另外,向境外采购代理人支付的买方佣金5万元,货物运抵我国境内输入地点起卸前的运输费8万元、保险费2万元。根据关税法律制度的规定,下列计算正确的是()。A该批设备关税完税价格=200+5+8+2=215(万元)

B该批设备关税完税价格=200+5+8=213(万元)

C该批设备关税完税价格=200+8+2=210(万元)

D该批设备关税完税价格为200万元

正确答案: A解析: (1)向境外采购代理人支付的买方佣金不能计入关税完税价格;(2)货物运抵我国海关境内输入地点起卸前的包装费、运费、保险费和其他劳务费等费用应计入关税完税价格。 -

第11题:

不定项题某具有进出口经营权的外贸公司,2012年5月发生以下经营业务:(1)经有关部门批准从境外进口小轿车30辆,每辆小轿车货价15万元。运抵我国海关前发生的运输费用、保险费分别为9万元、1.38万元,向海关缴纳了相关税款,并取得了海关进口增值税专用缴款书。(2)进口化妆品一批,支付国外的买价220万元、国外的经纪费4万元、自己的采购代理人佣金6万元;支付运抵我国海关地前的运输费用20万元、装卸费用和保险费用11万元;支付海关地再运往商贸公司的运输费用8万元、装卸费用和保险费用3万元。(3)2010年6月1日,经批准进口一台符合国家特定免征关税的科研设备用于研发项目,设备进口时经海关审定的完税价格折合人民币800万元(关税税率为10%),海关规定的监管年限为5年:2012年5月31日,公司研发项目完成后,将已计提折旧200万元的免税设备出售给国内另一家企业。(4)经批准进口服装一批,成交价格为境外离岸价格(FOB)2.6万美元,境外运费及保险费共计0.4万美元。提示:小轿车关税税率为60%,化妆品关税税率为20%,小轿车消费税税率为8%,化妆品消费税税率为30%,进口的服装关税税率为20%,汇率1美元=6.8元人民币。要求:根据上述资料,分析回答下列小题。进口科研设备应补关税()万元。A24

B32

C48

D80

正确答案: C解析: 暂无解析 -

第12题:

单选题某外贸进出口公司当月从日本进口140辆小轿车,每辆车的关税完税价格为8万元,假定小轿车关税税率为110%,消费税为5%。进口这些轿车应缴纳( )万元消费税。A61.6

B123.79

C56

D80

正确答案: A解析:

组成计税价格=[关税完税价格×(1+关税税率)÷(1-消费税税率)]×数量=[8×(1+110%)÷(1-5%)]×140=2475.79(万元);进口这些轿车应纳消费税额=组成计税价格×消费税税率=2475.79×5%=123.79(万元)。 -

第13题:

某商贸企业2010年5月进口机器一台,关税完税价格为200万元,假设进口关税税率为20%,支付国内运输企业的运输费用0.2万元(取得运费发票);本月售出,取得不含税销售额350万元,则本月应纳增值税额( )万元。

A.28.5

B.40.8

C.18.69

D.18.7

正确答案:C

本题考核进口增值税的计算。进口关税=200?20%=40(万元)进口环节增值税=(200+40)?17%=40.8(万元)本月应纳增值税=350?17%-40.8-0.2?7%=59.5-40.8-0.014=18.69(万元) -

第14题:

某外贸进出口公司当月从日本进口140辆小轿车,每辆车的关税完税价格为8万元,已知小轿车关税税率为50%,消费税税率为5%。进口这些轿车应缴纳消费税为( )。

A.88.42万元

B.80万元

C.76万元

D.61.6万元

正确答案:A

-

第15题:

某烟草进出口公司从国外进口卷烟80000条(每条200支),支付买价2000000元,支付到达我国海关前的运输费用120000元、保险费用80000元。假定进口卷烟关税税率为20%。计算进口卷烟应纳消费税( )万元。

A.156

B.156.25

C.156.55

D.156.75

正确答案:A

进口卷烟应纳关税=(2000000+120000+80000)×20%=440000(元)

(2)进口卷烟应纳消费税的计算:

-

第16题:

某进出口公司从境外进口卷烟5万条,支付买价340万元,运输费用15万元,保险费用5万元,关税完税价格360万元,假定关税税率为50%,该公司应缴纳消费税( ) 万元。(调拨价大于70/条,适用56%税率,小于70元/条,适用36%税率)A.305.44

B.308.44

C.691.20

D.694.09答案:D解析:每条进口卷烟确定比例税率的价格= ( 360+360 x 50%+0.6x5)/( 1-36%) + 5=169.69 (元)>70元,适用比例税率为56%,该公司应缴纳消费税=( 360+360 x 50%+0.6x5)/( 1-56% ) x 56%+0.6 x 5=694.09(万元)。

-

第17题:

(2014年)某进出口公司从境外进口卷烟5万条,支付买价340万元,运输费用15万元,保险费用5万元,关税完税价格360万元,假定关税税率为50%,该公司应缴纳消费税( )万元。

(2014年)某进出口公司从境外进口卷烟5万条,支付买价340万元,运输费用15万元,保险费用5万元,关税完税价格360万元,假定关税税率为50%,该公司应缴纳消费税( )万元。A.305.44

B.308.44

C.691.20

D.694.09答案:D解析:先计算每标准条进口卷烟组成计税价格,确定该批卷烟适用的比例税率。按照规定,查找税率时先用36%的税率估算第一次组价。

组成价格=(360+360×50%+0.6×5)/(1-36%)÷5= 169.69(元)>70元,适用比例税率为56%;之后按照适用税率做第二次组价并计算该公司应缴纳消费税=(360+360× 50%+0.6×5)/(1-56%)×56%+0.6×5=694.09(万元)。 -

第18题:

某外贸进出口公司当月从境外某国进口140辆小轿车,每辆车的关税完税价格为8万元,已知小轿车关税税率为110%,消费税为5%,进口上述轿车应缴纳的消费税为()万元。

- A、61.6

- B、123.79

- C、56

- D、80

正确答案:B -

第19题:

单选题2014年12月某烟草进出口公司从国外进口卷烟8万条(每条200支),支付买价200万元,支付到达我国海关前的运输费用12万元、保险费用8万元。关税完税价格220万元。假定进口卷烟关税税率为20%。则进口卷烟应纳消费税为()。A156万元

B235.3万元

C224.8万元

D236.4万元

正确答案: D解析: (1)进口卷烟应纳关税=220×20%=44(万元);(2)进口卷烟消费税的计算:①定额消费税=8×0.6=4.8(万元);②每标准条确定消费税适用比例税率价格=(220+44+4.8)÷(1-36%)÷8=52.5(元);每条价格小于70元,所以适用36%的税率。从价应纳消费税=(220+44+4.8)÷(1-36%)×36%=151.2(万元);应纳消费税=151.2+4.8=156(万元)。 -

第20题:

单选题某外贸企业为增值税一般纳税人,2012年1月从国外进口甲类卷烟5标准箱,已知该批卷烟的关税完税价格为90万元,假定甲类卷烟关税税率是20%,消费税比例税率是56%,定额税率为150元/标准箱,该企业当月在进口环节应缴纳的消费税为()万元。A137.45

B137.55

C137.63

D137.53

正确答案: D解析: 该企业当月在进口环节应缴纳的消费税=[90×(1+20%)+150×5÷10000]÷(1-56%)×56%+150×5÷10000=137.55+0.075=137.63(万元)。 -

第21题:

单选题某烟草进出口公司从国外进口卷烟80000条(每条200支),支付买价2000000元,支付到达我国海关前的运输费用120000元、保险费用80000元。假定进口卷烟关税税率为20%。计算进口卷烟缴纳增值税和消费税税金合计为( )万元。A120

B210.6

C207.46

D207.93

正确答案: D解析:

关税完税价格=2000000+120000+80000=2200000(元)。进口卷烟应纳关税=2200000×20%=440000(元)。进口卷烟消费税的计算:①定额消费税=80000×0.6=48000(元)。②每标准条确定消费税适用比例税率的价格=(2200000+440000+48000)÷(1-36%)÷80000=52.5(元)。每条价格小于70元,所以适用36%的税率。从价应纳消费税=(2200000+440000+48000)÷(1-36%)×36%=1512000(元)。应纳消费税=1512000+48000=1560000(元)=156(万元)。应纳增值税=(2200000+440000+48000)÷(1-36%)×13%=546000(元)=54.6(万元)。合计=156+54.6=210.6(万元)。 -

第22题:

单选题某进出口公司从境外进口卷烟5万条,支付买价340万元,运输费用15万元,保险费用5万元,关税完税价格360万元,假定关税税率为50%,该公司应缴纳消费税( )万元。[2014年真题]A305.44

B308.44

C691.20

D694.09

正确答案: A解析:

计算每标准条进口卷烟计税价格以确定其适用的比例税率。按照规定,查找税率时先用36%的税率估算第一次组成计税价格。组成价格=(360+360×50%+0.6×5)/(1-36%)÷5=169.69(元)>70元,适用比例税率为56%。之后按照适用税率做第二次组成计税价格并计算该公司应缴纳消费税=(360+360×50%+0.6×5)/(1-56%)×56%+0.6×5=694.09(万元)。 -

第23题:

多选题某烟草公司2020年7月从国外进口卷烟4万条(每条200支),支付买价100万元,支付到达我国海关前的运输费用、保险费用8万元。假设关税税率为30%,则进口环节应纳的各项税金为( )。A进口关税32.4万元

B进口消费税184.14万元

C进口消费税82.72万元

D进口增值税55.17万元

E进口增值税29.01万元

正确答案: B,C解析:

关税完税价格=100+8=108(万元),进口卷烟应纳关税=108×30%=32.4(万元),由于卷烟实行复合计税办法计算缴纳消费税,因此,进口卷烟计算增值税和消费税的组成计税价格=(关税完税价格+关税+进口数量×消费税定额税率)÷(1-消费税比例税率)、每标准条进口卷烟(200支)确定消费税适用税率的价格=(108+32.4+4×200×0.003)÷4÷(1-36%)=55.78(元/标准条),因此,该批进口卷烟适用比例税率为36%。则进口卷烟应纳消费税=55.78×4×36%+4×200×0.003=82.72(万元),进口卷烟应纳增值税=55.78×4×13%=29.01(万元)。 -

第24题:

问答题2012年8月某进出口公司发生下列业务: (1)进口一批优质红木用于生产红木工艺筷子,成交价折合人民币20万元,另向境外支付包装材料和包装劳务费用合计折合人民币1万元,支付运抵我国海关前的运杂费和保险费折合人民币2万元。 (2)进口化妆品一批,支付国外的买价220万元、购货佣金6万元、国外的经纪费4万元;支付运抵我国海关地前的运输费用20万元、装卸费用和保险费用11万元;支付海关地再运往商贸公司的运输费用8万元、装卸费用和保险费用3万元。 要求: (1)计算该企业进口优质红木应缴纳的进口关税(假设红木的进口关税税率为35%)。 (2)计算该企业进口优质红木应缴纳的进口增值税。 (3)计算该企业进口化妆品应缴纳的进口关税(假设化妆品进口关税为20%)。 (4)计算该企业进口化妆品应缴纳的进口消费税。 (5)计算该企业进口化妆品应缴纳的进口增值税。正确答案:

(1)进口优质红木应纳关税=(20+1+2)×35%=8.05(万元)

(2)进口优质红木应纳增值税=(20+1+2+8.05)×13%=4.04(万元)

(3)出口货物的成交价格中含有支付给境外的佣金的,如果单独列明,应当扣除。购货佣金亦不包括在关税完税价格中。进口化妆品应缴纳关税=(220+4+20+11)×20%=51(万元)

(4)进口化妆品应缴纳消费税=(220+4+20+11+51)÷(1-30%)×30%=131.14(万元)

(5)进口化妆品应缴纳增值税=(220+4+20+11+51+131.14)×17%=74.31(万元)解析: 暂无解析