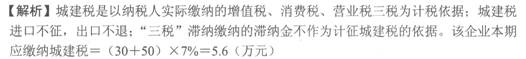

单选题某县城一家外商生产企业为增值税一般纳税人,2012年2月进口原材料一批,向海关缴纳进口环节增值税10万元;本期在国内销售产品缴纳增值税30万元、消费税50万元,由于缴纳消费税时超过纳税期限10天,被罚滞纳金0.25万元。该企业本期应缴纳城市维护建设税为( )万元。A OB 4C 4.25D 5.6

题目

O

4

4.25

5.6

相似考题

更多“某县城一家外商生产企业为增值税一般纳税人,2012年2月进口原材料一批,向海关缴纳进口环节增值税10万元;本期在国内销售”相关问题

-

第1题:

某县城一生产企业为增值税一般纳税人。本期进口原材料一批,向海关纳缴进口环节增值税10万元;本期在国内销售甲产品缴纳增值税30万元。消费税50万元,由于缴纳消费税时超过纳税期限10天,被罚滞纳金1万元;本期出口乙产品一批,按规定退回增值税5万元。该企业本期应缴纳缄市维护建设税( )。

A.4万元

B.4.25万元

C.4.55万元

D.5.6万元

正确答案:A

-

第2题:

某县城-生产企业为增值税-般纳税人。本期进口原材料-批,向海关缴纳进口环节增值税l0万元;本期在国内销售甲产品缴纳增值税30万元、消费税50万元,由于缴纳消费税时超过纳税期限l0天,被罚滞纳金1万元;本期出口乙产品-批(实行免抵退),按规定退回增值税5万元。该企业本期应缴纳城市维护建设税( )万元。

A.5.2

B.4.18

C.4.25

D.4

正确答案:D

城建税在进口环节不征,在出口环节不退;对消费税延期缴纳加罚的滞纳金不 作为城建税的计税依据。本期应纳城建税=(30+50)×5%=4(万元)。 -

第3题:

某县城某生产企业为增值税一般纳税人。本期进口原材料一批,向海关缴纳进口环节增值税20万元;本期在国内销售甲产品缴纳增值税34万元、消费税46万元。由于缴纳消费税时超过纳税期限,被罚滞纳金0.46万元;本期出口乙产品一批,按规定退回增值税10万元。该企业本期应缴纳城市维护建设税( )万元。A.4

B.4.5

C.5.023

D.5.6答案:A解析:本题考查城市维护建设税。海关对进口产品代征的增值税不征收城建税。纳税人违反增值税、消费税有关税法而加收的滞纳金和罚款,不作为城建税的计税依据。城建税随增值税、消费税的减免而减免。但对于出口产品返还增值税、消费税的,不退还已征的城建税。所以,城建税的计税依据=34+46=80(万元)。纳税人所在地为县城,适用税率为5%。因此该企业应纳城建税=80×5%=4(万元)。 -

第4题:

某商场是增值税一般纳税人,2017年8月,该企业进口生产办公家具用的木材一批,该批木材在国外的买价20万元(人民币,下同),运抵我国海关前发生的包装费、运输费、保险费等共计10万元。货物报关后,商场按规定缴纳了进口环节的增值税并取得了海关开具的完税凭证。假定该批进口货物在国内全部销售,取得不含税销售额50万元。

计算该批货物进口环节、国内销售环节分别应缴纳的增值税税额(货物进口关税税率12%,增值税税率16%)答案:解析:(1)关税的完税价格:20+10=30(万元)

(2)应缴纳进口关税税额:30×12%=3.6(万元)

(3)进口环节应纳增值税的组成计税价格:30+3.6=33.6(万元)

(4)进口环节应纳增值税税额:33.6×16%=5.376(万元)

(5)国内销售环节的销项税额:50×16%=8(万元)

(6)国内销售环节应纳增值税税额:8-5.376=2.624(万元) -

第5题:

某商贸公司(有进出口经营权)10月进口货物一批。海关审定该批货物的关税完税价格为60万元。货物报关后,公司按规定缴纳了进口环节的增值税并取得了海关开具的海关进口增值税专用缴款书。假定该批进口货物在国内全部销售,取得不含税销售额80万元。相关货物进口关税税率为15%,增值税税率为13%。下列说法正确的有( )。A.进口环节应纳进口关税9万元

B.进口环节应纳增值税的组成计税价格为69万元

C.进口环节应缴纳增值税7.8万元

D.国内销售环节的销项税额为10.4万元

E.国内销售环节应缴纳增值税税额10.4万元答案:A,B,D解析:(1)应缴纳进口关税=60×15%=9(万元)

(2)进口环节应纳增值税的组成计税价格=60+9=69(万元)

(3)进口环节应缴纳增值税=69×13%=8.97(万元)

(4)国内销售环节的销项税额=80×13%=10.4(万元)

(5)国内销售环节应缴纳增值税税额=10.4-8.97=1.43(万元)。 -

第6题:

某汽车销售公司10月进口小汽车一批。该小汽车在国外的关税完税价格为25万元,关税为12万,消费税为15万。货物报关后,该公司按规定缴纳了进口环节的增值税并取得了海关开具的完税凭证,假定该批进口汽车在国内全部销售,取得不含税销售额98万元。

计算该批货物进口环节、国内销售环节分别应缴纳的增值税税额。答案:解析:(1)进口环节应纳增值税的组成计税价格:25+12+15=52(万元)

(2)进口环节应缴纳增值税的税额:52×13%=6.76(万元)

(3)国内销售环节的销项税额:98×13%=12.74(万元)

(4)国内销售环节应缴纳增值税税额:12.74-6.76=5.98(万元)。 -

第7题:

某高档化妆品生产企业为增值税一般纳税人,10月上旬从国外进口一批散装高档化妆品,关税完税价格150万元。本月企业将进口的散装高档化妆品的80%生产加工为成套高档化妆品7800件,对外批发销售6000件,取得不含税销售额290万元;向消费者零售800件,取得含税销售额51.48万元。(进口环节取得完税凭证,高档化妆品的进口关税税率40%、消费税税率15%)

要求:

(1)计算该企业在进口环节应缴纳的消费税、增值税。

(2)计算该企业国内生产销售环节应缴纳的增值税、消费税。答案:解析:(1)计算该企业在进口环节应缴纳的消费税、增值税:

①进口散装高档化妆品的组成计税价格=(150+150×40%)÷(1-15%)=247.06(万元)

②进口散装高档化妆品应缴纳消费税=247.06×15%=37.06(万元)

③进口散装高档化妆品应缴纳增值税=247.06×16%=39.53(万元)

(2)计算该企业国内生产销售环节应缴纳的增值税、消费税:

①生产销售高档化妆品应缴纳增值税额=[290+51.48÷(1+16%)]×16%-39.53=13.97(万元)

②生产销售高档化妆品应缴纳的消费税额=[290+51.48÷(1+16%)]×15%-37.06×80%=20.51(万元) -

第8题:

某商场10月进口货物一批。该批货物在国外的买价40万元,另外,该批货物运抵我国海关前发生的包装费、运输费、保险费等共计20万元。货物报关后,商场按规定缴纳了进口环节的增值税,并取得了海关开具的完税凭证。假定该批进口货物在国内全部销售,取得不含税销售额80万元。

计算该批货物进口环节、国内销售环节分别应缴纳的增值税税额。(货物进口关税税率为15%,增值税税率为13%)答案:解析:(1)关税的组成计税价格:40+20=60(万元)

(2)应缴纳进口关税:60×15%=9(万元)

(3)进口环节应纳增值税的组成计税价格:60+9=69(万元)

(4)进口环节应缴纳增值税的税额:69×13%=8.97(万元)

(5)国内销售环节的销项税额:80×13%=10.4(万元)

(6)国内销售环节应缴纳增值税税额:10.4-8.97=1.43(万元) -

第9题:

某县城一生产企业为增值税一般纳税人。本期进口原材料一批,向海关缴纳进口环节增值税20万元;本期在国内销售甲产品缴纳增值税34万元、消费税46万元,由于缴纳消费税时超过纳税期限20天,被罚滞纳金0.46万元;本期出口乙产品一批,按规定退回增值税10万元。该企业本期应缴纳城市维护建设税( )。

- A、4万元

- B、4.5万元

- C、5.023万元

- D、5.6万元

正确答案:A -

第10题:

单选题某市一生产企业为增值税一般纳税人,本期进口原材料一批,向海关缴纳进口环节增值税30万元;本期在国内销售甲产品缴纳增值税50万元、消费税65万元,消费税滞纳金1万元;本期出口乙产品一批,按规定退回增值税5万元。该企业本期应缴纳城建税及教育费附加合计()万元。A11

B11.2

C11.5

D13.1

正确答案: B解析: 本题考核“附加税与烟叶税——税额、费额计算”相关知识。城建税以纳税人实际缴纳的增值税、消费税、营业税三税为计税依据;城建税进口不征,出口不退;“三税”滞纳缴纳的滞纳金不作为城建税计税依据。该企业本期应缴纳城建税和教育费附加=(50+65)×(7%+3%)=11.5(万元) -

第11题:

单选题某县城一家外商生产企业为增值税一般纳税人,2018年2月进口原材料一批,向海关缴纳进口环节增值税10万元;本期在国内销售产品缴纳增值税30万元、消费税50万元,由于缴纳消费税时超过纳税期限10天,被罚滞纳金0.25万元。该企业本期应缴纳城市维护建设税为( )万元。A0

B4

C4.25

D5.6

正确答案: A解析:

自2010年12月1日起,对外商投资企业、外国企业及外籍个人征收城市维护建设税。进口原材料不缴纳城建税,滞纳金不是城建税的计税依据;该企业本期销售产品应缴纳城建税=(30+50)×5%=4(万元)。 -

第12题:

单选题某县城甲生产企业为增值税一般纳税人,本期进口原材料一批,向海关缴纳进口环节增值税10万元;本期实际向税务机关缴纳增值税22万元、消费税50万元,由于缴纳消费税时超过纳税期限,被加收滞纳金1万元;本期出口乙产品一批,按规定免抵增值税为8万元。该企业本期应缴纳城建税()万元。A4.55

B4

C4.25

D5.6

正确答案: B解析: -

第13题:

某县城一生产企业为增值税一般纳税人。本期进口原材料一批,向海关缴纳进口环节增值税10万元;本期在国内销售甲产品缴纳增值税30万元、消费税50万元。该企业本期应缴纳城市维护建设税( )。

A.4.55万元

B.4万元

C.4.25万元

D.5.6万元

正确答案:B

本题考核城建税的计算。根据规定,城建税在进口环节不征,在出口环节不退。本期应纳城建税=(30+50)×5%=4(万元)。 -

第14题:

某市一生产企业为增值税一般纳税人,本期进I51原材料一批,向海关缴纳进口环节增值税20万元;本期在国内销售甲产品缴纳增值税30万元、消费税50万元,消费税滞纳金1万元;本期出口乙产品一批,按规定退回增值税5万元。该企业本期应缴纳城建税( )万元。

A.4.55

B.4

C.4.25

D.5.6

正确答案:D

-

第15题:

某县城某生产企业为增值税一般纳税人。本期进口原材料一批,向海关缴纳进口环节增值税20万元;本期在国内销售甲产品缴纳增值税34万元、消费税46万元,由于缴纳消费税时超过纳税期限,被罚滞纳金0.46万元;本期出口乙产品一批,按规定退回增值税10万元。该企业本期应缴纳城市维护建设税为( )万元。A.4

B.4.5

C.5.023

D.5.6答案:A解析:本题考查城市维护建设税应纳税额的计算。海关对进口产品代征的增值税不征收城建税。纳税人违反“三税”有关税法而加收的滞纳金和罚款,不作为城建税的计税依据。城建税随“三税”的减免而减免。但对于出口产品返还增值税、消费税的,不退还已征的城建税。所以纳税人实际缴纳的“三税”税额为34+46=80(万元)。因纳税人所在地为县城,所以适用税率为5%。因此该企业应纳税额=80×5%=4(万元)。 -

第16题:

某企业是增值税一般纳税人。2018年9月从国外进口一批原材料,海关审定的完税价格为100万元,该批原材料分别按10%和16%的税率向海关缴纳了关税和进口环节增值税,并取得了相关完税凭证。该批原材料当月加工成产品后全部在国内销售,取得销售收入200万元(不含增值税),同时支付运输费8万元(取得增值税专用发票)。已知该企业适用的增值税税率为16%。计算该企业当月应缴纳的增值税税额。答案:解析:(1)进口原材料的应纳增值税税额=(100+100×10%)×16%=17.6(万元)。

(2)允许抵扣的增值税进项税额=17.6﹢8×10%=18.4(万元)。

(3)应纳增值税税额=200×16%-18.4=13.6(万元)。 -

第17题:

某县城一生产企业为增值税一般纳税人。本期进口原材料一批,向海关缴纳进口环节增值税10万元;本期实际缴纳增值税22万元、消费税50万元,由于缴纳消费税时超过纳税期限,被加征滞纳金1万元;本期出口产品一批,按规定计算的免抵增值税税额8万元。该企业本期应缴纳城市维护建设税( )万元。A.4.55

B.4

C.4.25

D.5.6答案:B解析:海关代征进口环节增值税不随之代征城建税;出口退还增值税但不退还城建税,免抵的增值税应计算城建税。纳税人违反增值税、消费税有关税法规定而加收的滞纳金,不作为城建税的计税依据,该企业应缴纳城建税=(22+8+50)×5%=4(万元)。 -

第18题:

某商场 2019年 10月进口货物一批。该批货物在国外的买价折合人民币为 45万元,该批货物运抵我国海关前发生的包装费、运输费、保险费等共计 22万元。货物报关后,商场按规定缴纳了进口环节的增值税并取得了海关开具的海关进口增值税专用缴款书。假定该批进口货物当月在国内全部销售,取得不含税销售额 110万元。

已知:货物进口关税税率 15%,增值税税率 13%。请计算:

( 1)该批货物的关税完税价格;

( 2)进口环节应纳的进口关税;

( 3)进口环节应纳增值税的组成计税价格;

( 4)进口环节应缴纳增值税税额;

( 5)国内销售环节的销项税额;

( 6)国内销售环节应缴纳增值税税额。答案:解析:( 1)关税完税价格 =45+22=67(万元)

( 2)应缴纳进口关税 =67× 15%=10.05(万元)

( 3)进口环节应纳增值税的组成计税价格 =67+10.05=77.05(万元)

( 4)进口环节应缴纳增值税的税额 =77.05× 13%=10.02(万元)

( 5)国内销售环节的销项税额 =110× 13%=14.30(万元)

( 6)国内销售环节应缴纳增值税税额 =14.30-10.02=4.28(万元)。 -

第19题:

某公司为增值税一般纳税人。2019年10月进口货物一批。该批货物在国外的买价为40万元,运抵我国海关前发生的运、保、佣等共计20万元。

货物报关后,公司按规定缴纳了进口环节的增值税并取得了海关开具的海关进口增值税专用缴款书。该批进口货物在国内全部销售,取得不含税销售额80万元。

相关资料:货物进口关税税率为15%,增值税税率为13%。

要求:计算进口环节,国内销售环节应纳的增值税。答案:解析:(1)关税完税价格=40+20=60(万元)。

(2)应缴纳进口关税=60×15%=9(万元)。

(3)进口环节增值税组成计税价格=60+9=69(万元)。

(4)进口环节应纳增值税税额=69×13%=8.97(万元)。

(5)国内销售环节的销项税额=80×13%=10.4(万元)。

(6)国内销售环节应纳增值税=10.4-8.97=1.43(万元)。 -

第20题:

某县城一生产企业为增值税一般纳税人。本期进口原材料一批,海关代征进口环节增值税20万元,开具海关进口增值税专用缴款书;本期在国内购进货物进项税额75万元,期初进项税额借方没有余额。国内销售甲产品计算的销项税额40万元、应纳消费税10万元。由于缴纳消费税超过纳税期限10天,被罚滞纳金1万元;本期出口乙产品一批,出口销售额400万元。征税率17%,退税率13%。该企业实行出口货物“免、抵、退”方法。要求:根据上述资料,计算该企业本月应缴纳的城建税及教育费附加。

正确答案: 免抵退税不得免征和抵扣税额=400×(17%-13%)=16(万元);当期应纳税额=40-(75+20-16)=-39(万元);

免抵退税额=400×13%=52(万元);

当期应退税额=39(万元);

当期免抵税额=52-39=13(万元);

应缴纳城建税和教育费附加=(13+10)×(5%+3%)=1.84(万元)。 -

第21题:

单选题某县城一生产企业为增值税一般纳税人。本期进口原材料一批,向海关缴纳进口环节增值税20万元;本期在国内销售甲产品缴纳增值税34万元、消费税46万元,由于缴纳消费税时超过纳税期限,被罚滞纳金0.46万元;本期出口乙产品一批,按规定退回增值税10万元。该企业本期应缴纳城市维护建设税()万元。A4

B4.5

C5.023

D5.6

正确答案: C解析: 该企业本期应缴纳城市维护建设税税额=(34+46)×5%=4万元。 -

第22题:

问答题某县城一内资生产企业为增值税一般纳税人。本期进口原材料一批,向海关缴纳进口环节增值税10万元;本期在国内销售甲产品缴纳增值税22万元、消费税50万元,由于缴纳消费税时超过纳税期限10天,被罚滞纳金1万元;本期出口乙产品一批,按规定免抵增值税8万元,退回增值税5万元。要求:根据上述资料,计算该企业本期应缴纳的城建税和教育费附加。正确答案: 代征进口环节增值税不随之代征城建税和教育费附加;出口退税也不退城建税和教育费附加,免抵的增值税要计算缴纳城建税和教育费附加。纳税人拖欠的消费税收取滞纳金,城建税和教育费附加也应加罚滞纳金,但本题不涉及。所以:应纳城建税=(22+50+8)×5%=4(万元)应纳教育费附加=(22+50+8)×3%=2.4(万元)解析: 暂无解析 -

第23题:

单选题某县城一生产企业为增值税一般纳税人。本期进口原材料一批,向海关缴纳进口环节增值税20万元;本期在国内销售甲产品缴纳增值税34万元、消费税46万元,由于缴纳消费税时超过纳税期限20天,被罚滞纳金0.46万元;本期出口乙产品一批,按规定退回增值税10万元。该企业本期应缴纳城市维护建设税( )。A4万元

B4.5万元

C5.023万元

D5.6万元

正确答案: D解析: 本题考查城市维护建设税的计算。应纳税额=(34+46)×5%=4(万元)。 -

第24题:

单选题某县城一生产企业为增值税一般纳税人。本期进口原材料一批,向海关缴纳进口环节增值税10万元;本期在国内销售甲产品实际缴纳增值税30万元、消费税50万元,由于缴纳消费税时超过纳税期限10天,被罚滞纳金1万元;本期出口乙产品一批,按规定退回增值税5万元。该企业本期应缴纳城市维护建设税( )。A4.55万元

B4万元

C4.25万元

D5.6万元

正确答案: C解析:

城建税在进口环节不征,在出口环节不退;对消费税延期缴纳加罚的滞纳金不作城建税的计税依据。纳税人所在地为县城、镇的,城建税税率为5%。本期应纳城建税=(30+50)×5%=4(万元)。