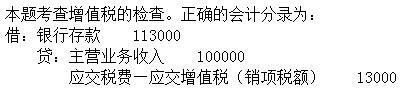

不定项题企业销售商品给一般纳税人,正确的会计处理为( )。A借记“主营业务收入”100000元B贷记“主营业务收入”100000元C贷记“应付账款”100000元D计提增值税销项税额13000元

题目

借记“主营业务收入”100000元

贷记“主营业务收入”100000元

贷记“应付账款”100000元

计提增值税销项税额13000元

相似考题

更多“企业销售商品给一般纳税人,正确的会计处理为( )。”相关问题

-

第1题:

甲企业为增值税一般纳税企业,适用的增值税税率为17%。甲企业销售一批商品给乙企业,增值税专用发票上注明售价200 000元,增值税34 000元。该批商品的成本为120 000元。货到后,乙企业发现商品质量不合格,要求在价格上给予5%的折让。经查,乙企业提出的销售折让要求符合原合同的约定,甲企业同意并办妥了相关手续,开具了增值税专用发票(红字)。假定甲企业此前已确认了该批商品的销售收入,款项已经收到甲企业将折让的款项退回给乙企业。做出甲企业发生销售折让时的会计分录。

正确答案:借:主营业务收入 10 000

应交税费——应交增值税(销项税额) 1 700

贷:银行存款 11 700 -

第2题:

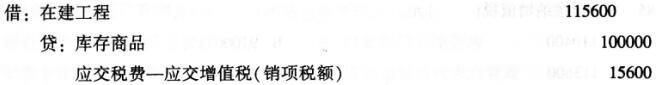

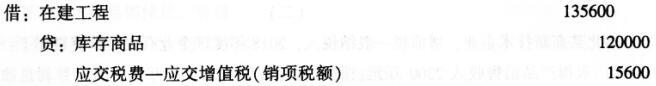

甲公司为增值税一般纳税人,生产并销售A产品,适用增值税税率13%。2x19年度有关涉税资料如下:(1)销售A产品给小规模纳税人,价税合计收取113000元,款项已收到。(2)销售A产品给一般纳税人,取得不含税价款200000元,税款26000元。同时收取包装物押金10000元。(3)从小规模纳税人处购进原材料,取得普通发票,发票上注明金额50000元,款项以银行存款支付。(4)将自产A产品用于本企业在建厂房,该批产品成本100000元,对外不含税售价120000元。(5)将去年购买的一批货物分配给股东,购买价为10000元(不含税)。目前同类商品的市场销售价格为15000元(不含税)。企业将A产品用于在建厂房,正确的会计账务处理为( )。

A.

B.

C.

D. 答案:A解析:本题考查增值税的检查。将自产产品用于在建工程,不计缴增值税。

答案:A解析:本题考查增值税的检查。将自产产品用于在建工程,不计缴增值税。 -

第3题:

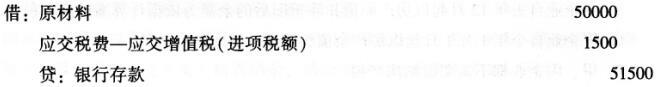

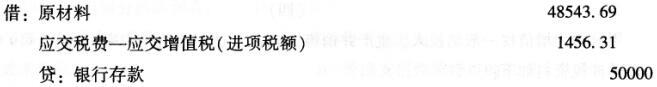

甲公司为增值税一般纳税人,生产并销售A产品,适用增值税税率13%。2x19年度有关涉税资料如下:(1)销售A产品给小规模纳税人,价税合计收取113000元,款项已收到。(2)销售A产品给一般纳税人,取得不含税价款200000元,税款26000元。同时收取包装物押金10000元。(3)从小规模纳税人处购进原材料,取得普通发票,发票上注明金额50000元,款项以银行存款支付。(4)将自产A产品用于本企业在建厂房,该批产品成本100000元,对外不含税售价120000元。(5)将去年购买的一批货物分配给股东,购买价为10000元(不含税)。目前同类商品的市场销售价格为15000元(不含税)。从小规模纳税人处购进的原材料,正确的会计账务处理为( )。

A.

B.

C.

D. 答案:D解析:本题考查增值税的检查。从小规模纳税人处购进货物,不得抵扣进项税额。

答案:D解析:本题考查增值税的检查。从小规模纳税人处购进货物,不得抵扣进项税额。 -

第4题:

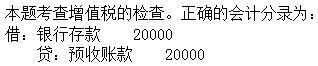

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。企业收取预收货款业务,正确的账务处理为( )。

A.

B.

C.

D. 答案:A解析:

答案:A解析:

-

第5题:

共用题干

某企业为增值税一般纳税人,适用增值税税率为17%。2013年5月发生如下业务:(1)企业将商品销售给一般纳税人,取得不含税价款100000元。(2)企业将商品销售给小规模纳税人,价税混合收取23400元。(3)企业收取预收货款20000元。(4)企业将自产产品用于本企业在建工程,已知其成本为50000元,不含税对外售价为60000元。根据以上资料,回答下列问题:企业销售商品给小规模纳税人,其正确的会计处理为()。

A:贷记“主营业务收入”23400元

B:借记“主营业务收入”23400元

C:贷记“主营业务收入”20000元

D:计提增值税销项税额3400元答案:C,D解析:借:银行存款117000贷:主营业务收入100000应交税费一应交增值税(销项税额)17000

借:银行存款23400贷:主营业务收入20000应交税费一应交增值税(销项税额)3400

借:银行存款20000贷:预收账款20000

自产产品用于企业在建工程的销项税额=60000*17%=10200(元)。

5月的销项税额=17000+3400+10200=30600(元)。 -

第6题:

某企业为增值税一般纳税人,适用增值税17%税率。今年5月发生如下业务:

(1)将商品销售给一般纳税人,取得不含税价款100000元。

(2)将商品销售给小规模纳税人,价税混合收取23400元。

(3)预收货款20000元。

(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

企业销售商品给小规模纳税人,正确的会计处理为()。A.借记“主营业务收入”23400元

B.贷记“主营业务收入”23400元

C.贷记“应付账款”20000元

D.计提增值税销项税额3400元答案:D解析:本题考查增值税的检查。正确的会计分录为: 借:银行存款 23400

贷:主营业务收入 20000

应交税费—应交增值税(销项税额) 3400 -

第7题:

某企业为增值税一般纳税人,适用的增值税税率为1 3% 。201 9年11月1日,对外销售M商品20000件,每件不含增值税销售价格为15元,给予10 % 的商业折扣,符合收入确认条件。下列各项中,该企业销售商品会计处理正确的是( )。A.确认应交税费4.8万元

B.确认主营业务收入27万元

C.确认管理费用3万元

D.确认财务费用3万元答案:B解析:相关会计分录为:

借:应收账款 30.51

贷:主营业务收入 27

( 20000 × 15× ( 1-10% ) /10000 )

应交税费 —— 应交增值税(销项税额) 3.51 -

第8题:

增值税专用发票适用于销售商品、提供应税劳务以及其他经营活动,严禁将其开具给()。

- A、直接消费者

- B、小规模纳税人

- C、一般纳税人资格的企业

- D、企业

正确答案:A,B -

第9题:

单选题下列情形可以开具增值税专用发票的是()。A商业企业一般纳税人零售卷烟

B一般纳税人销售免税药品

C一般纳税人销售自己使用过的已抵扣过进项税额的固定资产

D房地产开发企业销售自建的商品房给消费者个人

正确答案: B解析: 一般纳税人销售自己使用过的已抵扣过进项税额的固定资产,按17%税率计征增值税,可以开具增值税专用发票。选项A、B、D都属于税法规定的不得开具增值税专用发票的情形。 -

第10题:

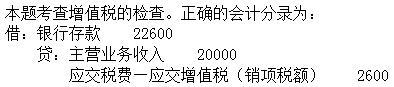

不定项题企业销售商品给小规模纳税人,其正确的会计处理为()。A借记“主营业务收入”22 600元

B贷记“主营业务收入”22 600元

C贷记“应付账款”20 000元

D计提增值税销项税额2 600元

正确答案: D解析: -

第11题:

不定项题企业销售商品给一般纳税人,正确的会计处理为( )。A借记“其他业务收入”100000元

B贷记“主营业务收入”100000元

C贷记“应付账款”100000元

D计提增值税销项税额13000元

正确答案: D解析: -

第12题:

多选题增值税专用发票适用于销售商品、提供应税劳务以及其他经营活动,严禁将其开具给()。A直接消费者

B小规模纳税人

C一般纳税人资格的企业

D企业

正确答案: B,C解析: 暂无解析 -

第13题:

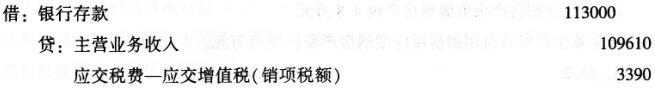

甲公司为增值税一般纳税人,生产并销售A产品,适用增值税税率13%。2x19年度有关涉税资料如下:(1)销售A产品给小规模纳税人,价税合计收取113000元,款项已收到。(2)销售A产品给一般纳税人,取得不含税价款200000元,税款26000元。同时收取包装物押金10000元。(3)从小规模纳税人处购进原材料,取得普通发票,发票上注明金额50000元,款项以银行存款支付。(4)将自产A产品用于本企业在建厂房,该批产品成本100000元,对外不含税售价120000元。(5)将去年购买的一批货物分配给股东,购买价为10000元(不含税)。目前同类商品的市场销售价格为15000元(不含税)。甲企业销售A产品给小规模纳税人,正确的会计账务处理为( )。

A.

B.

C.

D. 答案:B解析:

答案:B解析:

-

第14题:

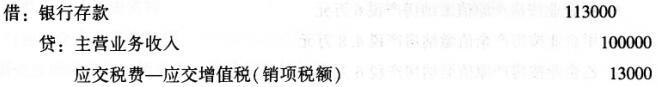

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。企业销售商品给一般纳税人,正确的会计处理为( )。

A.借记“主营业务收入”100000元

B.贷记“主营业务收入”100000元

C.贷记“应付账款”100000元

D.计提增值税销项税额13000元答案:B,D解析:

-

第15题:

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。企业销售商品给小规模纳税人,正确的会计处理为( )。

A.借记“主营业务收入”22600元

B.贷记“主营业务收入”22600元

C.贷记“应付账款”20000元

D.计提增值税销项税额2600元答案:D解析:

-

第16题:

共用题干

某企业为增值税一般纳税人,适用增值税税率为17%。2013年5月发生如下业务:(1)企业将商品销售给一般纳税人,取得不含税价款100000元。(2)企业将商品销售给小规模纳税人,价税混合收取23400元。(3)企业收取预收货款20000元。(4)企业将自产产品用于本企业在建工程,已知其成本为50000元,不含税对外售价为60000元。企业销售商品给一般纳税人,正确的会计处理为()。

A:借记“主营业务收入”100000元

B:贷记“主营业务收入”100000元

C:贷记“应付账款”100000元

D:计提增值税销项税额17000元答案:B,D解析:正确的会计处理为:借:银行存款117000贷:主营业务收入100000应交税费一应交增值税(销项税额)17000

正确的会计处理为:借:银行存款23400贷:主营业务收入20000应交税费一应交增值税(销项税额)3400

采取预收货款销售方式,企业收到货款时,其账务处理格式为借记“银行存款”,贷记“预收账款”。

应计提增值税销项税额=60000*17%=10200(万元)。

5月的销项税额=17000+3400+10200=30600(万元)。 -

第17题:

材料题

根据以下内容,回答81-85题。

某企业为增值税一般纳税人,适用增值税税率为17%。2016年5月发生如下业务:

(1)企业将商品销售给一般纳税人,取得不含税价款100000元。

(2)企业将商品销售给小规模纳税人,价税混合收取23400元。

(3)企业预收货款20000元。

(4)企业自产产品用于企业在建工程,已知其成本为50000元,不含税对外售价为60000元。

企业销售商品给一般纳税人,正确的会计处理为( )。查看材料A.借记“主营业务收入”100000元

B.贷记“主营业务收入”100000元

C.贷记“应付账款”100000元

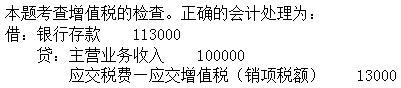

D.计提增值税销项税额17000元答案:B,D解析:本题考查销项税额的检查。

借:银行存款 117000

贷:主营业务收入 100000

应交税费~应交增值税(销项税额) 17000 -

第18题:

共用题干

某企业为增值税一般纳税人,适用增值税税率为17%。2013年5月发生如下业务:(1)企业将商品销售给一般纳税人,取得不含税价款100000元。(2)企业将商品销售给小规模纳税人,价税混合收取23400元。(3)企业收取预收货款20000元。(4)企业将自产产品用于本企业在建工程,已知其成本为50000元,不含税对外售价为60000元。企业销售商品给小规模纳税人,其正确的会计处理为()。

A:贷记“主营业务收入”23400元

B:借记“主营业务收入”23400元

C:贷记“主营业务收入”20000元

D:计提增值税销项税额3400元答案:C,D解析:正确的会计处理为:借:银行存款117000贷:主营业务收入100000应交税费一应交增值税(销项税额)17000

正确的会计处理为:借:银行存款23400贷:主营业务收入20000应交税费一应交增值税(销项税额)3400

采取预收货款销售方式,企业收到货款时,其账务处理格式为借记“银行存款”,贷记“预收账款”。

应计提增值税销项税额=60000*17%=10200(万元)。

5月的销项税额=17000+3400+10200=30600(万元)。 -

第19题:

2020年5月,A企业(增值税一般纳税人)以自己生产的产品向股东分配利润,产品成本为500000元,不含税销售价格为800000元,该产品的增值税税率为13%。

要求:请写出A企业正确的会计处理答案:解析:销项税额=800000×13%=104000(元)

借:应付股利 904000

贷:主营业务收入 800000

应交税费—应交增值税(销项税额) 104000

借:主营业务成本 500000

贷:库存商品 500000 -

第20题:

当工业企业商品销售的增值率为()时,一般纳税人与小规模纳税人税负相同。

- A、54.55%

- B、54.60%

- C、54.77%

- D、54.89%

正确答案:A -

第21题:

多选题根据企业所得税法律制度的规定,下列各项中,表述正确的有()。A纳税人采取售后回购方式销售商品的,符合销售收入确认条件的,销售的商品按售价确认收入,回购的商品作为购进商品处理

B纳税人采取以旧换新方式销售商品的,按照销售商品收入确认条件确认收入,回收的商品作为购进商品处理

C纳税人采取商业折扣方式销售商品的,按照扣除商业折扣后的金额确定销售商品收入金额

D纳税人采取现金折扣方式销售商品的,按照扣除现金折扣后的金额确定销售商品收入金额

正确答案: C,B解析: 纳税人采取现金折扣方式销售商品的,按照扣除现金折扣前的金额确定销售商品收入金额,现金折扣在实际发生时作为财务费用扣除。 -

第22题:

不定项题企业销售商品给小规模纳税人,正确的会计处理为( )。A贷记“主营业务收入”22600元

B借记“主营业务收入”2600元

C贷记“主营业务收入”20000元

D计提增值税销项税额2600元

正确答案: A解析: -

第23题:

不定项题企业销售商品给一般纳税人,正确的会计处理为()。A借记“主营业务收入” 100 000元

B贷记“主营业务收入” 100 000元

C贷记“应付账款” 100 000元

D计提增值税销项税额 13 000元

正确答案: C解析: -

第24题:

多选题根据资料(1),甲企业会计处理结果正确的是( )。A月末结转的商品销售成本为64400元

B本月发出商品的单位成本为23元

C本月发出商品的单位成本为21元

D月末结转的商品销售成本为46000元

正确答案: C,D解析:

甲企业发出商品成本按月末一次加权平均法计算,即本月发出商品的单位成本=(月初结存商品成本+本月完工入库商品成本)/(月初结存商品数量+本月完工入库商品数量)=(1000×21+2000×24)/(1000+2000)=23(元),月末结转的商品销售成本=2000×23=46000(元)。