海豹服装厂将自产的羽绒服装作为福利发给本厂的职工,该批产品成本共计15万元,按当月同类产品的平均售价计算为20万元,计征增值税的销售额为()A、20万元B、19万元C、15万元D、17万元

题目

海豹服装厂将自产的羽绒服装作为福利发给本厂的职工,该批产品成本共计15万元,按当月同类产品的平均售价计算为20万元,计征增值税的销售额为()

- A、20万元

- B、19万元

- C、15万元

- D、17万元

相似考题

参考答案和解析

更多“海豹服装厂将自产的羽绒服装作为福利发给本厂的职工,该批产品成本共计15万元,按当月同类产品的平均售价计算为20万元,计征增值税的销售额为()A、20万元B、19万元C、15万元D、17万元”相关问题

-

第1题:

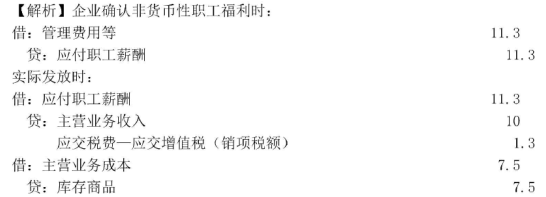

(2016年)某企业为增值税一般纳税人。2019年12月25日,向职工发放一批自产的空气净化器作为福利,该批产品售价为10万元,生产成本为7.5万元,按计税价格:计算的增值税销项税额为1.3万元。不考虑其他因素,该笔业务应确认的应付职工薪酬为( )万元。A.7.5

B.11.3

C.10

D.9.1答案:B解析:

-

第2题:

(2015年)某服装厂为增值税一般纳税人。2019年2月,销售服装(增值税税率16%)开具增值税专用发票,取得含税销售额200万元;开具增值税普通发票,取得含税销售额120万元。将外购的布料(增值税税率16%)用于集体福利,该布料购进价20万元,同类布料不含税销售价为30万元。根据增值税法律制度的规定,该服装厂当月增值税应纳税额为(??? )万元。A.44.14

B.40.94

C.39.34

D.51.2答案:A解析:(1)销售服装时不论是否开具增值税专用发票,均应计算销项税额;(2)该服装厂当月增值税销项税额=(200+120)÷(1+16%)×16%=44.14(万元);(3)将购进的布料用于集体福利,不视同销售,对应的进项税额不得抵扣。本题该服装厂当月增值税的应纳税额=44.14-0=44.14(万元)。

(2)适用一般计税方法的纳税人,兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额,按照下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额 -

第3题:

某服装厂为一饭店加工一批工作服,其制造成本18万元,同类产品成本利润为8%,按同类产品售价计算的销售价格为27万元,则该批加工服装计征增值税销项税的依据为()万元。

A18

B19.4

C19.8

D27

D

略 -

第4题:

甲服装厂提供原料为乙饭店加工一批工作服,生产成本为18万元,同类产品成本利润率为8%,按甲厂同类产品售价计算的销售价格为27万元,则甲厂对该批加工服装计算增值税销项税的依据为()万元。

- A、18

- B、19.44

- C、19.8

- D、27

正确答案:D -

第5题:

甲厂将自产的食用油作为福利发放给本厂职工,该批食用油账面成本为20万元,成本利润率为10%;按当月甲厂同类食用油的平均售价计算,该批食用油的不含税售价为45万元;按其他纳税人同类食用油的平均售价计算,该批食用油的不含税售价为42万元。甲厂发放职工福利的该批食用油计征增值税的销售额为()万元。

- A、20

- B、22

- C、42

- D、45

正确答案:D -

第6题:

多选题某食品公司2017年12月将自产的一批生产成本为20万元(耗用上月外购材料15万元)的食品(成本利润率10%)发给职工;同时将外购的一批干鱼、海鲜罐头(增值税专用发票注明价款25万元)作为过节礼物发给突出贡献的销售职员,则下列说法正确的有()。A应计算销项税额3.74万元

B应计算销项税额3.4万元

C应纳税额为3.4万元

D应转出进项税额4.25万元

正确答案: B,C解析: 将自产产品用于集体福利属于视同销售行为,应计征销项税,应反映销项税额=[20×(1+10%)]×17%=3.74(万元);将外购货物用于集体福利应作进项税转出,转出进项税额=25×17%=4.25(万元)。 -

第7题:

单选题某酒厂(增值税一般纳税人)2019年10月从农民手中购入其自产粮食一批50吨,收购发票上注明收购金额为20万元。该企业将其中的45吨用于生产粮食白酒,另外5吨作为职工福利发给本厂职工。当月取得粮食白酒不含税销售额30万元。则该酒厂当月应纳增值税为( )万元。A1.9

B2.1

C2.28

D2

正确答案: D解析:

收购农业生产者自产的农业产品允许抵扣进项税额;将购买的货物用于职工福利的,不得抵扣进项税额。自2019年4月1日起,纳税人购进农产品用于生产或者委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额。题中,应纳增值税=30×13%-20×(45÷50)×10%=2.1(万元)。 -

第8题:

单选题甲公司为增值税一般纳税人,2018年4月2日将自产的产品作为职工福利发放给本*单位行政管理部门员工,该产品的成本为100万元,市场售价120万元,增值税税率为17%,则该笔业务对甲公司当月损益的影响金额为()万元。A-120.4

B20

C-140.4

D23.4

正确答案: A解析: 甲公司应编制的会计分录为: 借:管理费用 140.4

贷:应付职工薪酬 140.4

借:应付职工薪酬 140.4

贷:主营业务收入 120

应交税费一应交增值税(销项税额) 20.4

借:主营业务成本 100

贷:库存商品 100

所以该笔业务对甲公司当月损益的影响金额=-140.4 120-100=-120.4(万元)。 -

第9题:

单选题某饮料生产企业为增值税一般纳税人,年末将本企业生产的一批饮料发放给职工作为福利。该饮料市场售价为20万元(不含增值税),增值税税率为17%,实际成本为17万元。假定不考虑其他因素,该企业应确认的应付职工薪酬为()万元。A20

B17

C20.4

D23.4

正确答案: A解析: 将自产产品用于职工福利,要确认收入,所以,计入应付职工薪酬的金额-20+20×17%=23.4(万元)。会计分录如下:借:应付职工薪酬234000贷:主营业务收入200000应交税费--应交增值税(销项税额)34000借:主营业务成本170000贷:库存商品170000 -

第10题:

单选题某服装厂为一饭店加工一批工作服,其制造成本18万元,同类产品成本利润为8%,按同类产品售价计算的销售价格为27万元,则该批加工服装计征增值税销项税的依据为()万元。A18

B19.4

C19.8

D27

正确答案: C解析: 暂无解析 -

第11题:

单选题某服装厂将自产的品牌服装作为福利发给厂里的职工,该批产品账面成本共计15万元,按当月同类产品的平均售价计算为25万元,该服装厂按规定计征增值税的销售额为()万元。A25

B19

C15

D16.5

正确答案: D解析: 本题考核计税销售额。税法规定,对于视同销售的价格,按下列顺序确定:(1)纳税人最近时期同类货物的平均销售价格;(2)其他纳税人最近时期同类货物的平均销售价格;(3)组成计税价格。 -

第12题:

单选题某饮料企业为增值税一般纳税企业,适用的增值税率为17%。年末将本企业生产的一批饮料发放给职工作为福利。该饮料市场售价为12万元(不含增值税),实际成本为10万元。假定不考虑其他因素,该企业应确认的应付职工薪酬为( )A1O万元

B11.7万元

C12万元

D14.04万元

正确答案: C解析: 暂无解析 -

第13题:

某服装厂为增值税一般纳税人。2018年9月,销售服装开具增值税专用发票,取得含税销售额200万元。开具增值税普通发票,取得含税销售额120万元;将外购的布料用于集体福利,该布料购进价20万元,同类布料不含税销售价为30万元。根据增值税法律制度的规定,该服装厂当月增值税销项税额为( )万元。A.44.14

B.49.9

C.51.6

D.54.4答案:A解析:本题考核当期销项税额的确定。销项税额=(200+120)/(1+16%)×16%=44.14(万元)。 -

第14题:

甲企业主要从事高档化妆品的生产和销售业务, 2019年 12月有关经营情况如下:

( 1)销售自产 W型高档化妆品一批,取得不含增值税销售额 203万元,另收取包装费 1.13万元。

(2)当月赠送自产的 Y型高档化妆品一批,该批化妆品成本 8.5万元,甲企业同类化妆品的平均销售价格确定的不含增值税金额为 17万元。

( 3)当月将闲置房产出租,合同约定每月含增值税租金 3.15万元,本月一次性收取一年的租金 37.8万元。

( 4)购进生产用设备一台,取得增值税专用发票注明税额 13万元;购进健身器材一批,用于职工福利,取得增值税专用发票注明税额 0.26万元;支付企业招待客户餐饮费用,取得增值税普通发票注明税额 0.3万元;支付员工出差住宿费用,取得增值税专用发票注明税额 0.6万元。

已知:增值税税率为 13%,消费税税率为 15%;出租不动产选择简易计税方法,增值税征收率为 5%。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

计算甲企业当月赠送自产 Y型高档化妆品增值税销项税额的下列算式中,正确的是( )。A.8.5×13%=1.105(万元)

B.8.5÷(1-15%)×13%=1.3(万元)

C.17÷(1-15%)×13%=2.6(万元)

D.17×13%=2.21(万元)答案:D解析:(1)将自产的货物用于赠送,增值税、消费税均视同销售;( 2)由于甲企业存在“同类化妆品的平均销售价格”,无须组成计税价格计算。因此,销项税额 =不含增值税的同类化妆品平均销售价格( 17万元)×增值税税率( 13%) =2.21(万元);应纳消费税 =17× 15%=2. 55(万元)。 -

第15题:

甲食品生产企业为增值税一般纳税人,年末将本*企业生产的一批食品发放给职工作为福利。该批食品的市场售价为30万元(不含增值税),增值税税率为17%,成本为20万元。该企业应确认的应付职工薪酬为()万元。

- A、15

- B、23.4

- C、20

- D、35.1

正确答案:D -

第16题:

某食品公司2017年12月将自产的一批生产成本为20万元(耗用上月外购材料15万元)的食品(成本利润率10%)发给职工;同时将外购的一批干鱼、海鲜罐头(增值税专用发票注明价款25万元)作为过节礼物发给突出贡献的销售职员,则下列说法正确的有()。

- A、应计算销项税额3.74万元

- B、应计算销项税额3.4万元

- C、应纳税额为3.4万元

- D、应转出进项税额4.25万元

正确答案:A,D -

第17题:

某服装厂将一批工作服赠送给兄弟工厂,其制造成本为18万元,同类产品成本利润率为10%,其同类产品平均售价格为25万元,则该批加工服装计征增值税销项税的依据为()。

- A、16.36万元

- B、18万元

- C、19.8万元

- D、25万元

正确答案:D -

第18题:

单选题某企业为增值税一般纳税人。2015年12月25日,向职工发放一批自产的空气净化器作为福利,该批产品售价为20万元,生产成本为18万元,按计税价格计算的增值税销项税额为3.4万元。不考虑其他因素,该笔业务应确认的应付职工薪酬为( )万元。A20

B21.4

C18

D23.4

正确答案: C解析: -

第19题:

单选题某服装厂将一批工作服赠送给兄弟工厂,其制造成本为18万元,同类产品成本利润率为10%,其同类产品平均售价格为25万元,则该批加工服装计征增值税销项税的依据为()。A16.36万元

B18万元

C19.8万元

D25万元

正确答案: C解析: 暂无解析 -

第20题:

单选题甲厂将自产的食用油作为福利发放给工厂职工,该批食用油账面成本为20万元,成本利润率为10%;按当月甲厂同类食用油的平均售价计算,该批食用油的不含税售价为45万元;按其他纳税人同类食用油的平均售价计算,该批食用油的不含税售价为42万元。甲厂发放职工福利的该批食用油计征增值税的销售额为()。A20万元

B22万元

C42万元

D45万元

正确答案: C解析: 暂无解析 -

第21题:

单选题甲服装厂提供原料为乙饭店加工一批工作服,生产成本为18万元,同类产品成本利润率为8%,按甲厂同类产品售价计算的销售价格为27万元,则甲厂对该批加工服装计算增值税销项税的依据为()万元。A18

B19.44

C19.8

D27

正确答案: A解析: 有同类产品售价按同类产品售价,不得按组成计税价格计算。 -

第22题:

单选题2015年5月15日甲公司(增值税一般纳税人)以其自产的一批产品发放给职工用作作为职工福利,该批产品的总成本为20万元,计税价格为25万元,则甲公司应确认的应付职工薪酬的金额为()万元。A20

B25

C23.4

D29.25

正确答案: B解析: 暂无解析 -

第23题:

单选题海豹服装厂将自产的羽绒服装作为福利发给本厂的职工,该批产品成本共计15万元,按当月同类产品的平均售价计算为20万元,计征增值税的销售额为()A20万元

B19万元

C15万元

D17万元

正确答案: D解析: 暂无解析