某化工厂为增值税一般纳税人,10月份经营业务如下:(1)销售化妆品给某商业企业,开具的专用发票上注明的价款为120万元,增值税税额为20.40万元;(2)销售化妆品给小规模纳税人,开具的普通发票上注明的价款为42万元;(3)以成本价转给下属非独立核算的门市部化妆品30万元,门市部当月取得含税收入30万元。计算该化工厂10月份应纳的消费税。

题目

某化工厂为增值税一般纳税人,10月份经营业务如下:(1)销售化妆品给某商业企业,开具的专用发票上注明的价款为120万元,增值税税额为20.40万元;(2)销售化妆品给小规模纳税人,开具的普通发票上注明的价款为42万元;(3)以成本价转给下属非独立核算的门市部化妆品30万元,门市部当月取得含税收入30万元。计算该化工厂10月份应纳的消费税。

相似考题

更多“某化工厂为增值税一般纳税人,10月份经营业务如下:(1)销售化妆”相关问题

-

第1题:

某化妆品生产企业为一般纳税人,(1)1月15日向某大型商场销售化妆品一批,开具增值税专用发票,价款30万元,税额5.1万元;(2)1月20日向某单位销售化妆品一批,开具普通发票,含税销售额4.68万元。货款均已收妥,该化妆品适用消费税率为30%。下列关于业务(1)说法正确的是()某化妆品生产企业为一般纳税人,(1)1月15日向某大型商场销售化妆品一批,开具增值税专用发票,价款30万元,税额5.1万元;(2)1月20日向某单位销售化妆品一批,开具普通发票,含税销售额4.68万元。货款均已收妥,该化妆品适用消费税率为30%。要求:根据上述资料回答下列问题:

(1)下列关于业务(1)说法正确的是()

A.应纳增值税为5.1万元

B.应纳消费税为7.69万元

C.应纳消费税为9万元

D.应纳增值税为3.9万元

(2)下列关于业务(2)说法正确的是()。

A.应纳增值税为0.80万元

B.应纳消费税为1.2万元

C.应纳消费税为1.4万元

D.应纳增值税为0.68万元

参考答案:AC;BD

-

第2题:

对烟叶税纳税人按规定缴纳的烟叶税,准予并入烟叶产品的买价计算增值税的进项税额,并在计算缴纳增值税时予以抵扣;烟叶税实行比例税率,税率为20%;委托加工烟丝,由受托方代收代缴消费税,同时代收代缴城建税。

某市彩虹化妆品厂为增值税一般纳税人,2009年12月发生如下经济业务:

(1)销售自产化妆品15箱,每箱不含税单价为80000元,收取包装物押金共23400元;

(2)从某化妆品厂购进化妆品16箱,专用发票上注明每箱不含税进价15000元;全部生产领用,加工高档化妆品直接出售,取得不含税收

销售化妆品的增值税销项税合计为( )元(不含广告样品)。

A.336956.16

B.546392.91

C.336946.16

D.323595

正确答案:D

-

第3题:

甲化妆品公司为增值税一般纳税人,2018年3月向某商场销售一批高档化妆品,取得含增值税销售额3944000元,已知增值税税率为16%,消费税税率为15%,计算甲化妆品公司该笔业务应缴纳消费税税额的下列算式中,正确的是()。A.3944000×15%=591600(元)

B.3944000÷(1+16%)×15%=510000(元)

C.3944000×(1+16%)×15%=686256(元)

D.3944000÷(1-15%)×15%=696000(元)

参考答案:B

-

第4题:

某化妆品厂为增值税一般纳税人2019年1月发生以下业务:8日销售高档化妆品400箱,每箱不含税价6000元;15日销售同类化妆品500箱,每箱不含税价6500元。当月以200箱同类化妆品与某公司换取高档精油。该厂当月应纳消费税( )万元。(消费税率15%)A.102.75

B.103.58

C.104.25

D.108.5答案:C解析:应纳消费税=(6000×400+6500×500+6500×200)÷10000×15%=104.25(万元) -

第5题:

(2017年)甲公司为增值税一般纳税人,主要从事化妆品销售业务,2018年发生如下事项:

(1)5月,将本公司于2016年10月购入的一处房产销售给乙公司,取得含税销售额1320万元。

(2)6月,以附赠促销的方式销售400件A化妆品,同时赠送200件B化妆品。已知,A化妆品每件不含税售价为0.2万元,B化妆品每件不含税售价为0.1万元。

(3)7月,从一般纳税人处购进化妆品取得的增值税专用发票上注明的价款为30万元。另外向运输企业(一般纳税人)支付该批货物的不含税运费3万元,取得了运输企业开具的增值税专用发票。

已知,销售不动产适用增值税税率为10%,销售化妆品适用增值税税率为16%,销售交通运输服务适用增值税税率为10%;甲公司取得的增值税专用发票均已通过认证。

要求:

根据上述资料和增值税法律制度的规定,回答下列问题(答案中的金额单位用“万元”表示)。

【要求1】计算事项(1)中甲公司的销项税额。

【要求2】计算事项(2)中甲公司的销项税额。

【要求3】计算事项(3)中甲公司准予抵扣的进项税额。答案:解析:【答案】事项(1)中甲公司的销项税额=1320÷(1+10%)×10%=120(万元)。

【解析】(1)销售不动产适用10%增值税税率;(2)“1320万元”题目明示为含税销售额,应当价税分离。

【答案】事项(2)中甲公司的销项税额=(0.2×400+0.1×200)×16%=16(万元)。

【解析】将B化妆品用于赠送,应当视同销售货物,缴纳增值税。

【答案】事项(3)中甲公司准予抵扣的进项税额=30×16%+3×10%=5.1(万元)。

【解析】(1)增值税专用发票上注明的价款为不含增值税价款;(2)接受的交通运输服务,适用的增值税税率为10%。 -

第6题:

某化妆品生产企业为增值税一般纳税人。2019年3月5日向某大型商场销售高档化妆品一批,开具增值税专用发票,取得不含增值税销售额30万元,增值税额4.8万元;3月20日向某单位销售高档化妆品一批,开具普通发票,取得含增值税销售额4.64万元。计算该化妆品生产企业上述业务应纳消费税额。答案:解析:高档化妆品应税销售额=30+4.64÷(1+16%)=34(万元)

应纳消费税额=34×15%=5.1(万元) -

第7题:

计算题:某日化厂为增值税一般纳税人,2016年1月生产经营情况如下:销售化妆品,取得含税销售额28.08万元;销售护肤品,取得含税销售额11.7万元;企业开发新型化妆品,生产成本1.2万元,将其中的5%用于连续生产化妆品,其余的作为样品分发给各经销商。消费税成本利润率为5%,计算当月该日化厂应缴纳的消费税。

正确答案: 销售化妆品消费税=28.08÷(1+17%)×30%=7.2(万元);

作为样品分发给各经销商的化妆品的消费税=1.2×(1-5%)×(1+5%)÷(1-30%)×30%=0.51(万元);

当月该日化厂应缴纳的消费税=7.2+0.51=7.71(万元)。 -

第8题:

问答题甲公司为增值税一般纳税人,主要从事化妆品销售业务,2019年发生如下事项:(1)1月,将本公司于2016年10月购入的一处房产销售给乙公司,取得含税销售额1332万元。已知:销售房产适用增值税税率9%,销售化妆品适用13%,运输服务适用9%税率。【问题1】计算事项(1)中甲公司的销项税额。正确答案:解析: -

第9题:

问答题甲公司为增值税一般纳税人,主要从事化妆品销售业务,2017年发生如下事项:(1)1月,将本公司于2016年10月购入的一处房产销售给乙公司,取得舍税销售额1332万元。(2)5月,以附赠促销的方式销售A化妆品400件,同时赠送B化妆品200件。已知,A化妆品每件不含税售价为0.2万元,B化妆品每件不合税售价为0.1万元。(3)7月,从一般纳税人处购进化妆品取得的增值税专用发票上注明的价款为30万元。另外向运输企业(一般纳税人)支付该批货物的不含税运费3万元,取得了运输企业开具的增值税专用发票。已知,甲公司取得的增值税专用发票均已通过认证。根据上述资料和增值税法律制度的规定,回答问题(答案中的金额单位用“万元”表示)。计算事项(2)中甲公司的销项税额。正确答案: 事项(2)中甲公司的销项税额=(0.2×400+0.1×200)×17%=17(万元)。解析: 将B化妆品用于赠送,应当视同销售货物,缴纳增值税。 -

第10题:

问答题甲公司为增值税一般纳税人,主要从事化妆品销售业务,2020年发生如下事项:(3)7月,从一般纳税人处购进化妆品取得的增值税专用发票上注明的价款为30万元。另外向运输企业(一般纳税人)支付该批货物的不含税运费3万元,取得了运输企业开具的增值税专用发票。【问题3】计算事项(3)中甲公司准予抵扣的进项税额。正确答案:解析: -

第11题:

问答题某化工厂为增值税一般纳税人,10月份经营业务如下:(1)销售化妆品给某商业企业,开具的专用发票上注明的价款为120万元,增值税税额为20.40万元;(2)销售化妆品给小规模纳税人,开具的普通发票上注明的价款为42万元;(3)以成本价转给下属非独立核算的门市部化妆品30万元,门市部当月取得含税收入30万元。计算该化工厂10月份应纳的消费税。正确答案: (1)应交消费税=120×30%=36(万元)

(2)应交消费税=42÷(1+17%)×30%=10.77(万元)

(3)应交消费税=30÷(1+17%)×30%=7.69(万元)

该化工厂10月份应纳消费税=36+10.77+7.69=54.46(万元)解析: 暂无解析 -

第12题:

问答题甲公司为增值税一般纳税人,主要从事化妆品销售业务,2020年发生如下事项:(2)5月,以附赠促销的方式销售A化妆品400件,同时赠送B化妆品200件。已知,A化妆品每件不含税售价为0.2万元,B化妆品每件不含税售价为0.1万元。【问题2】计算事项(2)中甲公司的销项税额。正确答案:解析: -

第13题:

某化妆品生产企业为一般纳税人,(1)1月15日向某大型商场销售化妆品一批,开具增值税专用发票,价款30万元,税额5.1万元;(2)1月20日向某单位销售化妆品一批,开具普通发票,含税销售额4.68万元。货款均已收妥,该化妆品适用消费税率为30%。下列关于业务(2)说法正确的是()。某化妆品生产企业为一般纳税人,(1)1月15日向某大型商场销售化妆品一批,开具增值税专用发票,价款30万元,税额5.1万元;(2)1月20日向某单位销售化妆品一批,开具普通发票,含税销售额4.68万元。货款均已收妥,该化妆品适用消费税率为30%。要求:根据上述资料回答下列问题:

(1)下列关于业务(1)说法正确的是()

A.应纳增值税为5.1万元

B.应纳消费税为7.69万元

C.应纳消费税为9万元

D.应纳增值税为3.9万元

(2)下列关于业务(2)说法正确的是()。

A.应纳增值税为0.80万元

B.应纳消费税为1.2万元

C.应纳消费税为1.4万元

D.应纳增值税为0.68万元

参考答案:AC;BD

-

第14题:

某日用化妆品有限公司为增值税一般纳税人,2019年11月1日向某大型商场销售高档化妆品一-批,开具增值税专用发票,取得不含税销售额30万元,增值税额5.1万元;10日向某单位销售化妆品一批,开具普通发票,取得含税销售额4.68万元。计算该企业11月份应缴纳的消费税额。参考答案:应缴纳的消费税额=[30+4.68÷(1+13%)]×15%=5.12(万元)

-

第15题:

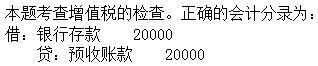

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。企业收取预收货款业务,正确的账务处理为( )。

A.

B.

C.

D. 答案:A解析:

答案:A解析:

-

第16题:

根据增值税法律制度的规定,一般纳税人发生的下列业务中,允许开具增值税专用发票的是( )。A.向消费者个人销售电脑

B.向消费者个人销售化妆品

C.向小规模纳税人销售免税药品

D.向一般纳税人销售加工劳务答案:D解析:属于下列情形之一的,不得开具增值税专用发票: (1) 向消费者个人销售货物或者应税劳务的(选项AB); (2) 销售货物或者应税劳务适用免税规定的(选项C); (3) 小规模纳税人销售货物或者应税劳务的(另有规定除外)。 -

第17题:

某生产型企业是一般纳税人,主要生产化妆品。2016年1月19日向某大型商场销售化妆品一批,开具增值税专用发票,取得不含增值税销售额30万元,增值税税额5.1万元;次日,向某公司销售化妆品一批,开具普通发票,取得含增值税销售额4.68万元。该化妆品生产企业发生上述业务应交纳的消费税税额为( )万元 (化妆品使用消费税税率30%)。A.10.4

B.11.93

C.10.2

D.9答案:C解析:化妆品的应税销售额=30+4.68/(1+17%)=34(万元);应交纳的消费税税额=34×30%=10.2(万元)。 -

第18题:

某化妆品厂为增值税一般纳税人。2014年1月发生以下业务:8日销售化妆品400箱,每箱不含税价格600元;15日销售同类化妆品500箱,每箱不含税价格650元。当月以200箱同类化妆品与某公司换取精油。该厂当月应纳消费税()元。(化妆品消费税税率为30%)

- A、169500

- B、205500

- C、207000

- D、208500

正确答案:D -

第19题:

计算题:某化妆品生产企业为增值税一般纳税人。2016年1月15日采取赊销方式向某大型商场销售化妆品一批,不含税价100万元,合同约定本月收回50%的货款,由于该商场资金周转问题,化妆品厂本月实际收到40%的货款。1月20日向某单位销售化妆品一批,开具普通发票,取得含增值税销售额4.68万元。计算该化妆品生产企业上述业务应缴纳的消费税额。

正确答案: 化妆品的应税销售额=100×50%+4.68÷(1+17%)=54(万元);

应缴纳的消费税额=54×30%=16.2(万元)。 -

第20题:

问答题甲公司为增值税一般纳税人,主要从事化妆品销售业务,2017年发生如下事项: (1)1月,将本公司于2016年10月购入的一处房产销售给乙公司,取得舍税销售额1332万元。 (2)5月,以附赠促销的方式销售A化妆品400件,同时赠送B化妆品200件。已知,A化妆品每件不含税售价为0.2万元,B化妆品每件不合税售价为0.1万元。 (3)7月,从一般纳税人处购进化妆品取得的增值税专用发票上注明的价款为30万元。另外向运输企业(一般纳税人)支付该批货物的不含税运费3万元,取得了运输企业开具的增值税专用发票。 已知,甲公司取得的增值税专用发票均已通过认证。 根据上述资料和增值税法律制度的规定,回答问题(答案中的金额单位用“万元”表示)。计算事项(1)中甲公司的销项税额。正确答案: 事项(1)中甲公司的销项税额=1332÷(1+11%)×11%=132(万元)。解析: (1)销售不动产适用11%增值税税率;(2)“1332万元”题目明示为含税销售额,应当价税分离。 -

第21题:

问答题某商场为增值税一般纳税人,从事百货批发和零售业务,2月发生以下业务:(1)购进一批货物,取得增值税专用发票注明的货款为100000元,增值税为17000元;(2)向小规模纳税人销售货物金额为23400元,柜台零售货物金额为11700元;向一般纳税人销售货物,不含增值税的价款1200000元。计算该商场当月应纳增值税税额。正确答案: 销项税额=(23400+11700)÷(1+17%)×17%+1200000×17%=209100(元)

进项数额=17000(元)

应纳增值税税额=209100-17000=192100(元)解析: 暂无解析 -

第22题:

单选题某增值税一般纳税人从另一单位(也是增值税一般纳税人)外购某种高档化妆品用于连续生产另一种高档化妆品,外购高档化妆品的含税价为20万元,对方开具的是普通发票,生产的高档化妆品对外销售取得含税收入30万元,则该业务应纳消费税( )元。A26548.67

B30000

C90000

D79646.02

正确答案: A解析:

依据现行消费税的规定,纳税人在办理纳税申报时,如需办理消费税税款抵扣手续,除应按有关规定提供纳税申报所需资料外,还应当提供以下资料:外购应税消费品连续生产应税消费品的,提供外购应税消费品增值税专用发票(抵扣联)原件和复印件;委托加工收回应税消费品连续生产应税消费品的,提供“代扣代收税款凭证”原件和复印件;进口应税消费品连续生产应税消费品的,提供“海关进口消费税专用缴款书”原件和复印件。题中,外购高档化妆品拿到的是普通发票,消费税不能抵扣,则该业务应纳消费税=300000÷1.13×30%=79646.02(元)。 -

第23题:

问答题计算题:某化妆品生产企业为增值税一般纳税人。2016年1月15日采取赊销方式向某大型商场销售化妆品一批,不含税价100万元,合同约定本月收回50%的货款,由于该商场资金周转问题,化妆品厂本月实际收到40%的货款。1月20日向某单位销售化妆品一批,开具普通发票,取得含增值税销售额4.68万元。计算该化妆品生产企业上述业务应缴纳的消费税额。正确答案: 化妆品的应税销售额=100×50%+4.68÷(1+17%)=54(万元);

应缴纳的消费税额=54×30%=16.2(万元)。解析: 暂无解析 -

第24题:

单选题某化妆品厂为增值税一般纳税人。2017年6月发生业务如下:8日销售高档化妆品400箱,每箱不含税价格600元;15日销售同类化妆品500箱,每箱不含税价格650元。当月以200箱同类化妆品与某公司换取精油。该厂当月应缴纳消费税的销售额为( )元。A660000

B687500

C695000

D715000

正确答案: D解析: