李某为中国居民,2008~2009年在国外取得以下所得:(1)2008年从A国取得股息所得折合人民币8000元,已在A国缴纳个人所得税l500元;从A国取得财产转让所得折合人民币l2000元,已在A国缴纳个人所得税2600元。(2)2009年从A国取得特许权使用费所得折合人民币25000元,已在A国缴纳个人所得税4800元;从A国取得财产租赁所得15000元,已在A国缴纳个人所得税2800元。要求:计算李某2008年和2009年在应在我国补缴的个人所得税。

题目

李某为中国居民,2008~2009年在国外取得以下所得:

(1)2008年从A国取得股息所得折合人民币8000元,已在A国缴纳个人所得税l500元;从A国取得财产转让所得折合人民币l2000元,已在A国缴纳个人所得税2600元。

(2)2009年从A国取得特许权使用费所得折合人民币25000元,已在A国缴纳个人所得税4800元;从A国取得财产租赁所得15000元,已在A国缴纳个人所得税2800元。

要求:计算李某2008年和2009年在应在我国补缴的个人所得税。

相似考题

更多“李某为中国居民,2008~2009年在国外取得以下所得:(1)2008年从A国取得股息所得折合人民币 ”相关问题

-

第1题:

【资料3】

2011 年度中国公民赵某从我国境内取得以下所得:

(1)利用业余时间兼职,1~12 月份每月从兼职单位取得劳务报酬3000 元,均从中拿出500 元通过国家机关捐赠给贫困地区。

(2)通过拍卖行将一幅珍藏多年的字画拍卖,取得收入500000 元,该字画原值和收藏发生的费用合计为100000 元,并获得主管税务机关的认可,拍卖时支付相关税费50000 元。

(3)从A 国取得特许权使用费收入折合人民币40000 元,在A 国缴纳了个人所得税8000 元;从B 国取得股息折合人民币10000 元,在B 国缴纳了个人所得税1000 元。

要求:

根据上述资料,分析回答下列问题。

赵某来源于境外的所得在我国应补缴个人所得税( )元。

A、0

B、1000

C、1800

D、2800

正确答案:B

专家解析:

正确答案:B

(1)特许权使用费所得应缴纳个人所得税=40000×(1-20%)×20%=6400(元),实际缴纳8000 元,无需补税;

(2)股息应缴纳个人所得税=10000×20%=2000(元),实际缴纳1000 元,应补税=2000-1000=1000(元)。 -

第2题:

李某是我国的林学专家,2009年度李某收入情况如下:

(1)其每月的工资收入为6000元,2月取得年终奖金15000元;

(2)向林科院提供了一项专有技术,一次取得专有技术使用费40000元;

(3)出版专著一本获得稿酬18000元,后追加印数,取得追加印数稿酬2000元;

(4)担当一家大型企业的独立董事,但未在其位职,取得不含税董事费收入50000元;

(5)取得从上市公司分配的股息、红利所得 20000元;

(6)在出访法国期间,其专著被翻译成法文出版,获得版权收入20000欧元,(1欧元=10元人民币),在法国该项所得已纳个人所得税折合人民币25000元。

请计算:

(1)李某工资和年终奖应纳个人所得税;

(2)李某提供专有技术应纳个人所得税;

(3)李某稿酬所得应纳个人所得税;

(4)李某董事费收入应纳税额;

(5)李某取得上市公司股息红利应纳个人所得税;

(6)李某在法国版权收入回国应补税额。

正确答案:(1)工资应纳个人所得税=[(6000-2000)×15%-125]×12=5700(元) 年终奖平均各月:15000÷12=1250适用税率 10%速算扣除数25。 年终奖奖金应纳税=15000×10%-25=1475(元) (2)提供专有技术应纳个人所得税=40000×(1-20%)×20%=6400(元) [注]技术转让所得没有加征或减征的规定其计税所得额虽然超过了20000元但不适用畸高收入加成征收的方法。 (3)稿酬所得应纳个人所得税=(18000+2000)×(1-20%)×20%×(1-30%)=2240(元) 稿酬应纳所得税的计算要注意减征优惠。 (4)个人担任公司董事、监事且不在公司任职受雇的情形取得的董事按劳务报酬所得项目征收个人所得税。 应纳税所得额=[(50000-7000)×(1-20%)]/68%=50588.24(元) 应纳税=50588.24×40%-7000=13235.29 (元) (5)上市公司股息红利应纳个人所得税=20000×50%×20%=2000(元) (6)版权收入不同于稿酬所得应属于特许权使用费的范畴;在法国版权收入应纳个人所得税的计算和抵扣如下: 应纳税所得额=20000×10×(1-20%)=160000(元) 应纳个人所得税=160000×20%=32000(元) 因为在法国缴纳的25000元个人所得税小于按我国税法计算的扣除限额7000元所以在法国缴纳的个人所得税25000元可全额抵减并需在我国补缴税款7000元。

(1)工资应纳个人所得税=[(6000-2000)×15%-125]×12=5700(元) 年终奖平均各月:15000÷12=1250,适用税率 10%,速算扣除数25。 年终奖奖金应纳税=15000×10%-25=1475(元) (2)提供专有技术应纳个人所得税=40000×(1-20%)×20%=6400(元) [注]技术转让所得没有加征或减征的规定,其计税所得额虽然超过了20000元,但不适用畸高收入加成征收的方法。 (3)稿酬所得应纳个人所得税=(18000+2000)×(1-20%)×20%×(1-30%)=2240(元) 稿酬应纳所得税的计算,要注意减征优惠。 (4)个人担任公司董事、监事,且不在公司任职,受雇的情形,取得的董事按劳务报酬所得项目征收个人所得税。 应纳税所得额=[(50000-7000)×(1-20%)]/68%=50588.24(元) 应纳税=50588.24×40%-7000=13235.29 (元) (5)上市公司股息红利应纳个人所得税=20000×50%×20%=2000(元) (6)版权收入不同于稿酬所得,应属于特许权使用费的范畴;在法国版权收入应纳个人所得税的计算和抵扣如下: 应纳税所得额=20000×10×(1-20%)=160000(元) 应纳个人所得税=160000×20%=32000(元) 因为在法国缴纳的25000元个人所得税小于按我国税法计算的扣除限额7000元,所以,在法国缴纳的个人所得税25000元可全额抵减,并需在我国补缴税款7000元。 -

第3题:

中国公民王某2014年12月从中国境内取得工资、薪金收入16000元。从A国取得中奖收入折合人民币20000元,在A国已缴纳税款折合人民币5000元;从B国取得转让财产收入80000元,已按B国税法规定缴纳个人所得税折合人民币8000元。王某从A国取得收入允许从个人所得税中扣除的限额为()。A.2000元

B.4000元

C.2400元

D.400元

正确答案:B

-

第4题:

张某是我国居民,2008年张某的一篇小说在美国发表,取得稿酬折合人民币40000元,并按该国税法规定缴纳了个人所得税4500元,同年从美国取得股息收入折合人民币2000元,按美国税法规定缴纳了个人所得税200元;当年,张某将另一作品的手稿原件在英国公开拍卖,取得拍卖收入50000元,在英国缴纳个人所得税7200元。2008年张菜应在我国补交个人所得税( )元。

A.0

B.180

C.800

D.980

正确答案:D

张某在美国取得所得应补税额=40000×(1-20%)×20%×(1-30%)+2000×20%-4500-200=180(元);将手稿原件公开拍卖取得的收入应该按照“特许权使用费所得”项目缴纳个人所得税,按照我国税法应缴纳的个人所得税=50000×(1-20%)×20%=8000(元),在英国缴纳7200元,补税800元;合计应在我国补交个人所得税180+800=980元。 -

第5题:

(2017年)中国公民李某2016年在A国取得劳务报酬50000元,按A国税法规定缴纳了个人所得税8000元;取得偶然所得8000元,按A国税法规定缴纳了个人所得税2000元。李某当年在中国应补缴个人所得税( )元。A.600

B.1000

C.1600

D.2000答案:C解析:劳务报酬所得在我国的抵免限额=50000×(1-20%)×30%-2000=10000(元),偶然所得在我国的抵免限额=8000×20%=1600(元),李某当年在我国应补缴个人所得税=(10000+1600)-(2000+8000)=1600(元)。 -

第6题:

2009年中国居民李某被公司派往A国工作6个月。在A国工作期间,工资由公司设在A国的分支机构支付,每月工资折合人民币50000元,并由该分支机构代扣代缴个人所得税10000元;李某取得A国劳务报酬折合人民币40000元,按A国的税法缴纳了个人所得税10000元。2009年李某在我国应补缴个人所得税( )元。A:0

B:1110

C:2400

D:3510答案:B解析:李某在A国工作期间的工资薪金所得应纳个人所得税=[(50000-4800)×30%-3375]×6=61110(元),已由分支机构代扣代缴税额=10000×6=60000(元),则工资薪金应在我国补缴个税=61110-60000=1110(元);李某在A国的劳务报酬所得抵免限额=40000×(1-20%)×30%-2000=7600(元),在境外已经缴纳税款10000元,所以在我国境内不用补缴税款。2009年李某在我国应补缴个人所得税1110元。 -

第7题:

中国公民李某就职于境内某上市公司,2019年取得的收入如下:

(1)1月取得基本工资10 000元,按照所在省人民政府规定的比例提取并缴付的“三险一金”1 000元。

(2)2月为乙公司提供兼职培训服务取得所得40 000元。

(3)3月彩票中奖,取得奖金20 000元,拿出5 000元通过国家机关捐赠给某养老院。

(4)4月从境内另一上市公司(丙公司)(已持股2个月)分得股息80 000元;11月李某转让其持有的丙公司股票,取得转让收入1 800 000元。

(其他相关资料:李某单身,每月的首套住房贷款利息支出2 000元,对于专项附加扣除,李某选择在每月预扣预缴个人所得税时扣除;对于公益性捐赠支出,李某选择在偶然所得中扣除)

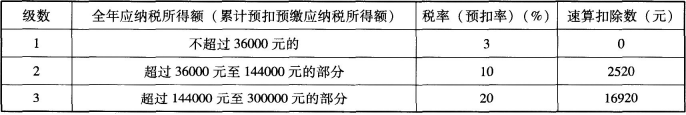

附:综合所得个人所得税税率表(居民个人工资薪金所得预扣预缴率表)(部分)

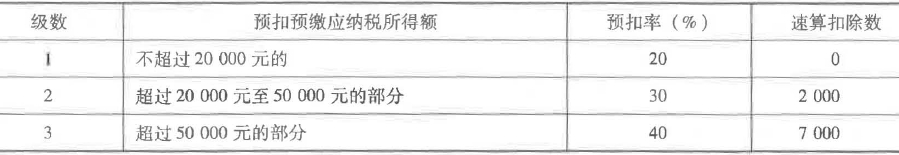

居民个人劳务报酬所得预扣预缴率表

要求:根据上述资料,按照下列序号回答问题。

(1)计算李某1月取得工资被预扣预缴的个人所得税。

(2)计算李某兼职培训取得所得被预扣预缴的个人所得税。

(3)计算李某中奖所得应缴纳的个人所得税。

(4)计算李某从丙公司取得的股息所得及转让股票所得应缴纳的个人所得税。答案:解析:(1)1月工资预扣预缴应纳税所得额=10 000-1 000-5 000-1000=3 000(元);

1月被预扣预缴个人所得税税额=3 000×3%=90(元)。

(2)兼职培训所得被预扣预缴个人所得税税额=40 000×(1-20%)× 30%-2 000=7 600(元)。

(3)通过国家机关向养老院的捐赠,属于公益性捐赠,税前扣除限额=20 000×30%=6 000(元),

实际发生额5 000元<税前扣除限额6 000元,可以据实在税前扣除。

李某中奖所得应缴纳的个人所得税=(20 000-5000)×20%=3000(元)。

(4)个人从公开发行和转让市场取得的上市公司股票,持股期限在1个月以上至1年(含1年)的,暂减按50%计入应纳税所得额。

李某从丙公司取得的股息所得应缴纳的个人所得税=80 000×50%×20%=8 000(元);

个人转让境内上市公司股票免征个人所得税。 -

第8题:

中国居民李某任职于境内甲公司,2015年12月取得下列收入: (1)因工作表现突出,取得先进奖2000元、考勤奖1000元,另取得半年奖6000元,当月取得工资、薪金收入12000元。 (2)当月参加移动营业厅“充话费赠手机”活动,获赠一部市场价格为3000元的新型手机。 (3)转让境内某上市公司A股股票1000股,取得股票转让净所得20000元;转让美国上市公司股票1000股,取得股票转让净所得折合人民币25000元。 (4)通过拍卖行将一幅珍藏多年的字画拍卖,取得拍卖收入50000元,拍卖过程中缴纳相关税费10000元,经文物部门鉴定,该字画为海外回流文物,李某无法提供完整的财产原值凭证。 (5)在A国发表一篇学术论文,取得稿酬折合人民币(下同)42000元,已按照A国税法规定缴纳个人所得税6000元;在A国购买彩票,取得中奖所得30000元,已按照A国税法规定缴纳个人所得税5000元;在B国提供设计劳务,取得劳务收入40000元,已按照B国税法规定缴纳个人所得税6000元。 李某从A国和B国取得的所得应在我国补缴的个人所得税。

正确答案: 在A国取得的稿酬所得,按照我国税法规定应缴纳个人所得税=42000×(1-20%)×20%×(1-30%)=4704(元)。

在A国取得的彩票中奖所得,按照我国税法规定应缴纳个人所得税=30000×20%=6000(元)。

A国取得所得的抵免限额=4704+6000=10704(元),

在A国实际已缴纳的税款=6000+5000=11000(元),不需要在我国补税。

在B国取得的设计所得,按照我国税法规定应缴纳个人所得税=40000×(1-20%)×30%-2000=7600(元)>6000元,

则应在我国补税=7600-6000=1600(元)。

李某从A国和B国取得的所得应在我国补缴的个人所得税为1600元。 -

第9题:

单选题2009年中国公民李某被公司派往A国工作6个月,在A国工作期间,工资由公司设在A国的分支机构支付,每月工资折合人民币50000元,并由该分支机构代扣代缴个人所得税10000元;李某取得A国劳动报酬折合人民币40000元,按A国的税法缴纳了个人所得税10000元。2009年李某在我国应补缴个人所得税( )元。[2010年真题]A0

B1110

C2400

D3510

正确答案: D解析:

工资薪金所得抵免限额=[(50000-4800)×30%-3375]×6=61110(元),已由分支机构代扣代缴税额=10000×6=60000(元),劳务报酬所得抵免限额=40000×(1-20%)×30%-2000=7600(元),在境外已经缴纳税款10000元。抵免限额=61110+7600=68710(元),境外实际缴纳税款=60000+10000=70000(元),所以在我国应补缴的个人所得税为0。

【说明】自2011年9月1日起,适用七级超额累进税率表。此时,工资薪金抵免限额=[(50000-4800)×30%-2755]×6=64830(元) -

第10题:

问答题公民张某是某高校教授,2012年取得以下各项收入: (1)该企业实行年薪制,张某每月取得工资8000元,12月取得年终效益工资64000元; (2)4月份出版一本专著,取得稿酬40000元,李某当即拿出10000元通过民政部门捐给灾区; (3)5月份为B公司进行营销筹划,取得报酬35000元,该公司决定为张某负担个人所得税; (4)7月份出访美国,在美国举办讲座取得酬金收入折合人民币8300元,主办方扣缴了个人所得税折合人民币415元;出访美国期间通过协商将其另一本专著翻译成英文出版,获得版权收入折合人民币37350元,在美国该项所得已纳个人所得税折合人民币6249.90元; (5)通过拍卖行将一幅珍藏多年的名人字画拍卖,取得收入80000元; (6)从A国取得股息所得折合人民币4000元,已在A国缴纳个人所得税200元;从B国取得特许权使用费所得人民币3000元,已在B国缴纳个人所得税500元; 要求: 根据上述资料,按下列序号计算回答问题,每问需计算出合计数: (1)计算张某工资薪金应纳个人所得税税额; (2)计算张某出版专著应纳个人所得税税额; (3)计算张某营销策划取得的所得应代付的个人所得税税额; (4)计算张某在美国所得在我国应补缴的个人所得税税额; (5)计算转让名人字画应缴纳的个人所得税; (6)计算从A国取得的所得分别应当补缴的个人所得税; (7)计算从B国取得的所得分别应当补缴的个人所得税。正确答案: (1)实行年薪制工资办法的单位根据考核情况兑现的年薪和绩效工资应当按一次性奖金计算办法计算缴纳个人所得税。

全年正常工资应纳个人所得税=[(8000-3500)×20%-555]×12=4140(元)

年终效益工资应当按一次性奖金计算纳税,64000÷12=5333.33(元),适用税率为20%,速算扣除数555元。

年终效益工资应纳税款=64000×20%-555=12245(元)

全年工资薪金应纳税款=4140+12245=16385(元)

(2)捐赠限额=40000×(1-20%)×30%=9600(元),实际捐赠额10000元,税前准予扣除9600元。

稿酬应纳个人所得税=[40000×(1-20%)-9600]×20%×(1-30%)=3136(元)

(3)应代付的个人所得税=[(35000-2000)×(1-20%)]÷76%×30%-2000=8421.05(元)

(4)国外酬金应纳个人所得税=8300×(1-20%)×20%=1328(元)

在美国的版权收入属特许权使用费所得,应纳个人所得税额

=37350×(1-20%)×20%=5976(元)

应纳所得税额合计=1328+5976=7304(元)

已纳所得税额=415+6249.90=6664.9(元)

来自美国的所得应在我国补缴个人所得税税额=7304-6664.9=639.1(元)

(5)个人通过拍卖成交的拍卖收入,按“财产转让所得”项目计征个人所得税。其财产原值为个人之前取得该拍卖品的价格,以合法有效的交易凭证为准。如果个人不能提供完整、准确的拍卖品原值凭证,按3%征收率直接计征个人所得税。

转让名人字画应缴纳的个人所得税=80000×3%=2400(元)

(6)来自A国所得抵免限额=4000×20%=800(元)

在A国实际缴纳个人所得税200元,应补缴个人所得税=800-200=600(元)

(7)来自B国所得的抵免限额=(3000-800)×20%=440(元),已在B国缴纳个人所得税500元,超过了抵免限额440元,超限额部分不允许在应纳税额中抵扣,但可在以后纳税年度仍来自B国的所得已纳税额低于限额部分中补扣。解析: 暂无解析 -

第11题:

不定项题2013年度中国公民赵某取得以下所得:(1)利用业余时间兼职,1~12月份每月从兼职单位取得劳务报酬3000元每月从中拿出500元通过国家机关捐赠给贫困地区。(2)通过拍卖行将一幅珍藏多年的字画拍卖,取得收入500000元,该字画原值和收藏发生的费用合计为100000元,并获得主管税务机关的认可,拍卖时支付相关税费50000元。(3)从A国取得特许权使用费收入折合人民币40000元,在A国缴纳了个人所得税8000元;从B国取得股息折合人民币10000元,在B国缴纳了个人所得税1000元。要求:根据上述资料,分析回答下列第1~3小题。赵某全年兼职所得应缴纳个人所得税()元。A5200

B4840

C4080

D2160

正确答案: D解析: 暂无解析 -

第12题:

单选题中国公民赵某2019年从B国取得股息折合人民币10000元,在B国缴纳了个人所得税1000元。赵某应在我国补缴个人所得税()元。A0

B1000

C1600

D2600

正确答案: C解析: -

第13题:

李某从A国和B国取得的所得应在我国补缴的个人所得税。

参考答案:在A国取得的稿酬所得,按照我国税法规定应缴纳个人所得税=42000×(1-20%)×20%×(1-30%)=4704(元)。

在A国取得的彩票中奖所得,按照我国税法规定应缴纳个人所得税=30000×20%=6000(元)。

A国取得所得的抵免限额=4704+6000=10704(元),

在A国实际已缴纳的税款=6000+5000=11000(元),不需要在我国补税。

在B国取得的设计所得,按照我国税法规定应缴纳个人所得税=40000×(1-20%)×30%-2000=7600(元)>6000元,

则应在我国补税=7600-6000=1600(元)。

李某从A国和B国取得的所得应在我国补缴的个人所得税为1600元。

-

第14题:

张某是我国居民,2008年张某的一篇小说在美国发表,取得稿酬折合人民币40000元,并按该国税法规定缴纳了个人所得税4500元,同年从美国取得股息收入折合人民币2000元,按美国税法规定缴纳了个人所得税200元;当年,张某将另一作品的手稿原件在英国公开拍卖,取得拍卖收入50000元,在英国缴纳个人所得税7200元。2008年张某应在我国补交个人所得税( )元。

A.0

B.180

C.800

D.980

正确答案:D

解析:张某在美国取得所得应补税额=40000×(1-20%)×20%×(1-30%)+2000×20%-4500-200=180(元);将手稿原件公开拍卖取得的收入应该按照“特许权使用费所得”项目缴纳个人所得税,按照我国税法应缴纳的个人所得税=50000×(1-20%)×20%=8000(元),在英国缴纳7200元,补税800元;合计应在我国补交个人所得税 180+800=980元。 -

第15题:

张某是我国居民,2009年张某的一篇小说在美国发表,取得稿酬折合人民币40000元,并按该国税法规定缴纳了个人所得税4500元,同年从美国取得股息收入折合人民币2000元,按美国税法规定缴纳了个人所得税200元;当年,张某将另一作品的手稿原件在英国公开拍卖,取得拍卖收入50000元,在英国缴纳个人所得税7200元。2009年张某应在我国补交个人所得税( )元。

A.0

B.180

C.800

D.980

正确答案:D

解析:张某在美国取得所得应补税额=40000×(1-20%)×20%×(1-30%)+2000×20%-4500-200=180(元);将手稿原件公开拍卖取得的收入应该按照“特许权使用费所得”项目缴纳个人所得税,按照我国税法应缴纳的个人所得税=50000×(1-20%)×20%=8000(元),在英国缴纳7200元,补税800元;合计应在我国补交个人所得税=180+800=980(元) -

第16题:

中国公民赵某2019年从B.国取得股息折合人民币1000元,在B.国缴纳了个人所得税1000元,赵某应在我国补缴个人所得税()元。A.0

B.1000

C.1600

D.2600答案:B解析:赵某应在我国补缴个人所得税=10000×20%-1000=1000(元) -

第17题:

中国公民李某2019年在A国取得偶然所得8000元,按A国税法规定缴纳了个人所得税2000元,李某当年在中国应补缴个人所得税( )元。A.0

B.1000

C.1600

D.2000答案:A解析:偶然所得的抵免限额=8000×20%=1600(元)。实际缴纳的税额是2000元,所以无需补缴税款。 -

第18题:

中国公民李某2019年在A国取得偶然所得8000元,按A国税法规定缴纳了个人所得税2000元,李某当年在中国应补缴个人所得税( )元。A、0

B、1000

C、1600

D、2000答案:A解析:偶然所得的抵免限额=8000×20%=1600(元)。实际缴纳的税额是2000元,所以无需补缴税款。@ -

第19题:

中国公民李某2019年在A国转让一幅字画取得转让所得20万元(已扣除财产原值和合理税费),按A国税法规定缴纳了个人所得税3万元;取得偶然所得5万元,按A国税法规定缴纳了个人所得税1.1万元。李某当年在中国应补缴个人所得税( )万元。A.2

B.1

C.0.9

D.0答案:C解析:转让字画所得在我国的抵免限额=20×20%=4(万元),偶然所得在我国的抵免限额=5×20%=1(万元),李某当年在我国应补缴个人所得税=(4+1)-(3+1.1)=0.9(万元)。

注意:该抵免限额需汇总计算需要补缴的税款。 -

第20题:

问答题计算李某从丙公司取得的股息所得及转让股票所得应缴纳的个人所得税。正确答案:

个人从公开发行和转让市场取得的上市公司股票持股期限超过1年的,股息红利所得暂免征收个人所得税;持股期限在1个月以内(含1个月)的,其股息红利所得全额计入应纳税所得额;在1个月以上至1年(含1年)的,暂减按50%计入应纳税所得额。同时个人转让境内上市公司股票暂不征收个人所得税。则:

从丙公司取得的股息所得应缴纳的个人所得税=100000×50%×20%=10000(元)。解析: 暂无解析 -

第21题:

单选题李某是自由投资人,专门投资境内上市公司的非限售股股票,2015年4月从证券市场取得的收入包括:4月1日从境内甲上市公司取得股息所得12万元,李某截至4月1日已经持有甲公司股票10天,后将甲公司的股票在4月5日出售,取得股票转让所得150万元。下列关于李某股息所得与股票转让所得的说法中,正确的是()。A李某取得12万元股息可减按50%计入应纳税所得额,并按税率20%计算缴纳“利息.股息.红利所得”的个人所得税

B李某取得的150万元应按照“财产转让所得”缴纳个人所得税,税率为20%,不允许作任何扣除

C李某取得12万元股息免税

D李某取得的150万元暂不征税

正确答案: A解析: -

第22题:

不定项题2013年度中国公民赵某取得以下所得:(1)利用业余时间兼职,1~12月份每月从兼职单位取得劳务报酬3000元每月从中拿出500元通过国家机关捐赠给贫困地区。(2)通过拍卖行将一幅珍藏多年的字画拍卖,取得收入500000元,该字画原值和收藏发生的费用合计为100000元,并获得主管税务机关的认可,拍卖时支付相关税费50000元。(3)从A国取得特许权使用费收入折合人民币40000元,在A国缴纳了个人所得税8000元;从B国取得股息折合人民币10000元,在B国缴纳了个人所得税1000元。要求:根据上述资料,分析回答下列第1~3小题。拍卖字画所得应缴纳个人所得税()元。A50000

B70000

C90000

D100000

正确答案: A解析: 暂无解析 -

第23题:

多选题赵某从A国取得股息所得(税前)折合人民币8000元,已在A国缴纳个人所得税400元;从B国取得翻译所得(税前)人民币60000元,已在B国缴纳个人所得税18000元,下列说法正确的是( )A对A国所得补缴个人所得税1200元

B对A国所得不补缴个人所得税

C对B国所得补缴个人所得税5600元

D对B国所得不补缴个人所得税

正确答案: C,B解析: 来自A国所得抵免限额=8000×20%=1600(元),在A国实际缴纳个人所得税400元,应补缴个人所得税=1600-400=1200(元);

来自B国所得的抵免限额=60000×(1-20%)×30%-2000=12400(元),已在B国缴纳个人所得税18000元,超过了抵免限额12400元,超限额部分不允许在应纳税额中抵扣,但可在以后纳税年度的B国的扣除限额的余额中补扣。应补缴个人所得税合计1200元。