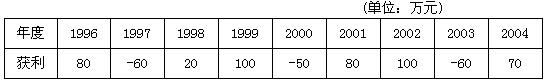

经济特区某生产性外商投资企业1996年11月份开业,当年获利,企业选择从1997年计算减免税期限,从2000年起,各年度均被有关部门认定为先进技术企业,各年的经营情况如下表:(单位:万元)年度19961997199819992000200l200220032004获利80-6020100-5080100-6070根据资料,下列表述正确的有()。(不考虑地方所得税)A. 1999年应缴纳企业所得税6万元B. 2001年应缴纳企业所得税2.25万元C. 2004年应缴纳企业所得税1万元D. 1996~2004

题目

经济特区某生产性外商投资企业1996年11月份开业,当年获利,企业选择从1997年计算减免税期限,从2000年起,各年度均被有关部门认定为先进技术企业,各年的经营情况如下表:(单位:万元)

年度

1996

1997

1998

1999

2000

200l

2002

2003

2004

获利

80

-60

20

100

-50

80

100

-60

70

根据资料,下列表述正确的有()。(不考虑地方所得税)

A. 1999年应缴纳企业所得税6万元

B. 2001年应缴纳企业所得税2.25万元

C. 2004年应缴纳企业所得税1万元

D. 1996~2004年合计缴纳企业所得税29.75万元

相似考题

更多“经济特区某生产性外商投资企业1996年11月份开业,当年获利,企业选择从1997年计算减免税期限,从2000年起,各年度均被有关部门认定为先进技术企业,各年的经营情况如下表:(单位:万元)年度19961997199819992000200l200220032004获利80-6020100-5080100-6070根据资料,下列表述正确的有()。(不考虑地方所得税)A. 1999年应缴纳企业所得税6万元B. 2001年应缴纳企业所得税2.25万元C. 2004年应缴纳企业所得税1万元D. 1996~2004”相关问题

-

第1题:

经济特区某生产性外商投资企业1996年11月份开业,当年获利,企业选择从1997年计算减免税期限,从2000年起,各年度均被有关部门认定为先进技术企业,各年的经营情况如下表:

根据资料,下列表述正确的有( )。(不考虑地方所得税)

A.1999年应缴纳企业所得税6万元

B.2001年应缴纳企业所得税2.25万元

C.2004年应缴纳企业所得税1万元

D.1996~2004年合计缴纳企业所得税29.75万元

正确答案:BCD

-

第2题:

某生产性外商投资企业(出口产品企业),1996年8月在我国某经济特区依法设立,经营期15年,适用企业所得税税率15%.该企业1996年—2003年的经营情况见下表:(单位:万元)

年 度

1996

1997

1998

1999

2000

2001

2002

2003

应税所得额

30

-30

20

80

120

180

200

230

出口产值占当年企业产品产值

40%

50%

60%

70%

75%

60%

80%

2004年度有关经营情况如下:

(1)1-12月取得境内产品销售收入3000万元(12月份200万元)、取得出口产品销售收入5000万元(12月份600万元);企业内部设立的非独立核算的宾馆,全年分别取得餐饮收入90万元,歌厅40万元;

(2)12月份外购原材料取得防伪控系统开具的增值税专用发票,注明价款500万元、增值税85万元;接受某公司捐赠货物一批,取得防伪税控系统开具的增值税专用发票,注明价款50万元、增值税8.5 万元;

(3)12月份转让股票收益70万元;转让国库券收入30万元;

(4)全年应扣除的销售(经营)成本7300万元(未含12月份不能抵扣的增值税)发生的与生产经营相关的交际应酬费70万元、技术开发费60万元(2003年的技术开发费50万元);经批准向本企业职工借款300万元用于生产经营,借用期限半年,支付了利息费用24万元(同期银行借款利率为5%);

(5)在“营业性支出”账户中,发生的通过民政局向灾区捐赠50万元,直接向某学校捐赠20万元,资助相关联的科研机构开发经费40万元,自然灾害损失30万元(取得保险公司赔偿5万元);

(6)从境外分支机构取得税后收益40万元,在境外已缴纳了20%的公司所得税。

(注:增值税税率17%,退税率13%;地方所得税不考虑;该企业选择从1997年计算免征、减征企业所得税的期限)

要求:按下列顺序回答问题,每问均为共计金额:

(1)计算1996年应缴纳的企业所得税;

(2)计算1997年—2001年共计应缴纳的企业所得税;

(3)计算2002年应缴纳的企业所得税;

(4)计算2003年应缴纳的企业所得税;

(5)计算2004年应缴纳的营业税;

(6)计算2004年12月出口货物应退还的增值税;

(7)计算2004年缴纳企业所得税的应税收入总额;

(8)计算2004年所得税前应扣除的交际应酬费;

(9)计算2004年所得税前应扣除的营业外支出金额;

(10)计算2004年所得税前应扣除的营业性支金额;

(11)计算该企业2004年度境内所得应缴纳的企业所得税;

(12)计算该企业2004年度境外所得应缴纳的企业所得税。

正确答案:3、【答案】 (1)1996年应缴纳的企业所得税:30×15%=4.5(万元)

注:外商投资企业年度中间开业,当年获得利润而实际经营期不足6个月的,可以选择从下一年度起计算免征、减征企业所得税的期限;当年获得的利润应当依照税法规定缴纳所得税。该企业选择从1997年计算免征、减征企业所得税的期限,所以1996年按规定计算税额。

(2)1997年、1998年免税,1999至2001年减半,税率为7.5%.

1997年~2001年共计应缴纳的企业所得税:(80-10+120+180)×7.5%=27.75(万元)

注:无论1997年是否盈利,均开始计算免征、减征企业所得税的期限。

(3)2002年应缴纳的企业所得税:200×15%=30(万元)

注:两免三减后,如果为产品出口企业,仍能享受减半优惠,2002年未达到出口企业的标准,不能享受减半优惠。

(4)2003年应缴纳的企业所得税:230×10%=23(万元)

注:两免三减后,如果为产品出口企业,仍能享受减半优惠,15%减半后的税率为10%。

(5)2004年应缴纳的营业税:90×5%+40×20%=12.5(万元)

(6)免抵退税不得免征和抵扣税额=600×(17%-13%)=24(万元)

应纳增值税额=200×17%-(85+8.5-24)=-35.50(万元)

出口货物“免、抵、退”税额=600×13%=78(万元)

2004年12月出口货物应退还的增值税=35.50(万元)

(7)2004年缴纳企业所得税的应税收入总额=3000+5000+90+40+70+30+58.50=8288.50(万元)

(8)2004年所得税前应扣除的交际应酬费=8000×0.3%+3+130×1%=28.30(万元)

(9)2004年所得税前应扣除的利息费用和技术开发费=300×5%×6/12+60+60×50%=97.50(万元)

(10)2004年所得税前应扣除的营业外支出金额=50+30-5=75(万元)

(11)应纳税所得额=8288.50-〔7300+600×(17%-13%)〕-12.5-28.30-97.50-75=751.20(万元)

该企业2004年度境内所得应缴纳的企业所得税=751.20×15%=112.68(万元)

注:2004年出口产值占总收入的比重=5000÷(5000+3000)×100%=62.5%<70%,不能适用继续减半的政策,税率为15%。

(12)该企业2004年度境外所得应缴纳的企业所得税=40÷(1-20%)×(33%-20%)=6.5(万元)

-

第3题:

设在我国经济特区的某生产性外商投资企业,1999年9月设立并开始生产经营,经营期限12年,该企业适用企业所得税税率15%,地方所得税税率3%。1999年~2004年的应纳税所得额见下表:(单位:万元)

年度

1999

2000

2001

2002

2003

2004

所得额

15

30

60

130

120

80

2005年度有关经营情况如下:

(1)购进国产现金机械设备并投入使用,支付设备价款120万元、增值税进项税额20.4万元、运输费6万元、安装费3万元。

(2)全年外购原材料共计金额900万元,取得税控专用发票上注明的进项税额153万元并通过主管税务机关认证,支付购进原材料的运输费用共计30万元。

(3)全年销售产品开具税控增值税专用发票取得不含税收入2800万元,开具普通发票取得含税收入351万元。取得技术性服务收入110万元,取得安装、修缮收入45万元。

(4)全年应扣除的产品销售成本2000万元,发生销售费用300万元,发生财务费用和管理费用620万元(其中含交际应酬费25万元)。

(说明:该企业1999年经营时间不足6个月,选择2000年为获利年度;地方所得税不享受优惠政策)

根据上述材料,按下列序号计算有关纳税事项,每问需计算出合计数:

(1)1999~2004年共计应缴纳的企业所得税。

(2)1999~2004年共计应缴纳的地方所得税。

(3)2005年度共计应缴纳的增值税。

(4)2005年度共计应缴纳的营业税。

(5)2005年度所得税前准许扣除的成本和期间费用。

(6)购买的国产设备应抵免的所得税额。

(7)2005年度应缴纳的企业所得税和地方所得税。

正确答案:

(1)1999-2004年共计应缴纳的企业所得税=15×15%+(130+120+80)×15%×50%=27(万元)

外商投资企业下半年度开业,选择下一年为获利年度的,开业当年按正常税率计算。该企业2000-2001年免税,2002-2004年减半征收,2005年正常征收。

(2)1999-2004年共计应缴纳的地方所得税=(15+30+60+130+120+80)×3%=13.05(万元)

提示:题目中注明地方所得税不享受优惠政策,因此每年的税率都是3%。

(3)2005年度销项税额=2800×17%+351÷(1+17%)×17%=527(万元)

2005年度进项税额=153+30×7%=155.1(万元)

2005年度共计应缴纳的增值税=527-155.1=371.9(万元)

提示:购买国产设备作为固定资产管理,进项税不能抵扣。

(4)2005年度共计应缴纳的营业税=110×5%+45×3%=6.85(万元)

(5)交际应酬费扣除限额=[2800+351÷(1+17%)]×3‰+3+(110+45)×10‰=13.85(万元)

2005年度所得税前准予扣除的成本和期间费用=2000+300+620-25+13.85=2908.85(万元)

(6)购买的国产设备应抵免的所得税额=(120+20.4)×40%=56.16(万元)

(7)2005年应纳税所得额=2800+351÷(1+17%)+110+45-2908.85-6.85(营业税)=339.3(万元)

2005年抵免前应缴纳企业所得税和地方所得税=339.3×(15%+3%)=61.07(万元)

2004年应缴纳企业所得税和地方所得税=80×(15%×50%+3%)=8.4(万元)

2005年比2004年新增企业所得税和地方所得税=61.07-8.4=52.67(万元)

只能抵免52.67万元

2005年度应缴纳的企业所得税和地方所得税=61.07-52.67=8.4(万元)

提示:新增的企业所得税和地方所得税都用于国产设备投资抵免。

-

第4题:

设在经济特区的某生产性外商投资企业,经营期12年,有关年度盈亏情况如下表: (单位:万元)

该企业第10年应缴纳企业所得税为( )万元。(不考虑地方所得税)

A.24

B.48

C.75

D.96

正确答案:B

解析:第5年为获利年度,第5、6年度免税,第7—9年度减半征收,第十年正常纳税;(500-150-30)×15%=48(万元) -

第5题:

设在经济特区的某生产性外商投资企业,1996年8月投产,经营期限20年,当年获利。经主管税务机关批准,税收优惠政策的执行时间从1997年开始计算,从2000年开始,该企业均被认定为先进技术企业。2005年5月外国投资者将其分得的2004年度的税后利润50万元再投资于本企业增加注册资本。该外国投资者应获得的再投资退税额为 ( )万元。(地方所得税率3%)

A.1.68

B.2.3

C.2.99

D.3.66

正确答案:B

-

第6题:

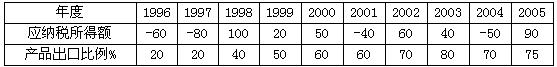

经济特区内的某生产性外商投资企业,于1996年设立,经营期限10年以上,有关年度应纳税所得额和产品出口情况见下表:(不考虑地方所得税,单位:万元)

根据上述资料,下列税务处理正确的有( )。

A.2000年应缴纳企业所得税4.5万元

B.2002年应缴纳企业所得税1.5万元

C.2005年应缴纳企业所得税4万元

D.1996~2005年合计应缴纳企业所得税8.5万元

E.1996~2005年合计应缴纳企业所得税10.5万元

正确答案:BCD

-

第7题:

某生产性外商投资企业1999年8月注册并开始营运,经营期为20年,所得税税率为15%。1999年盈利150万元,但由于当年生产经营期不足6个月,该企业选择从2000年起开始计算优惠期限,则1999年度该企业应缴纳的企业所得税税额为( )。

A.7.5万元

B.11.25万元

C.0

D.22.5万元

正确答案:D

测试考生对生产性外商投资企业的获利年度及应纳税额的计算是否清楚。根据获利年度的规定,投资当年生产经营的期限不足6个月的,可选择下一年度作为获利年度的开始,但当年取得的所得要按规定征收企业所得税。故选项D正确。 -

第8题:

对生产性的外商投资企业在筹办期内取得的非生产性经营收入,其所得税的税务处理是( )。

A.不缴纳所得税

B.作为企业当期所得缴纳所得税

C.减半征收所得税

D.作为计算减免税优惠期的获利年度

正确答案:B

测试考生对生产性的外商投资企业在筹办期内取得的非生产性经营收入是否缴纳所得税的规定是否清楚。按照规定,在筹办期内取得的非生产性经营收入,减除其相关的成本、费用后的余额,作为企业当期所得缴纳所得税。 -

第9题:

某符合条件的小型微利企业2019年度应纳税所得额为45万元,该企业当年应缴纳企业所得税( )万元。A.11.25

B.4.5

C.2.25

D.5.625答案:C解析:对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。该企业当年应纳企业所得税=45×25%×20%=2.25(万元)。 -

第10题:

单选题位于经济特区的某生产性外商投资企业,2006年成立且当年获利。适用企业所得税税率15%,享受两免三减半的优惠政策,假定2009年应纳税所得额为200万元。2009年度该外商投资企业应缴纳企业所得税( )万元。A15

B18

C20

D22

正确答案: A解析:

适用15%企业所得税税率并享受企业所得税定期减半优惠过渡的企业,应一律按照规定的过渡税率计算应纳税额并实行减半征收,即2009年按20%税率减半计算企业所得税。该企业2009年应纳企业所得税=200×20%×50%=20(万元)。 -

第11题:

多选题以下被列入总局重点税源监控的企业有()。A上一年度缴纳企业所得税600万元的企业

B上一年度缴纳企业所得税400万元的企业

C预计本年度缴纳企业所得税600万元的企业

D预计本年度缴纳企业所得税400万元的企业

正确答案: D,B解析: 暂无解析 -

第12题:

问答题计算题: 设在我国经济特区的某生产性外商投资企业,1999年9月设立并开始生产经营,经营期限12年,该企业适用企业所得税税率15%,地方所得税税率3%。1999年~2004年的应纳税所得额见下表:(单位:万元) 年度199920002001200220032004 所得额15306013012080 2005年度有关经营情况如下: (1)购进国产现金机械设备并投入使用,支付设备价款120万元、增值税进项税额20.4万元、运输费6万元、安装费3万元。 (2)全年外购原材料共计金额900万元,取得税控专用发票上注明的进项税额153万元并通过主管税务机关认证,支付购进原材料的运输费用共计30万元。 (3)全年销售产品开具税控增值税专用发票取得不含税收入2800万元,开具普通发票取得含税收入351万元。取得技术性服务收入110万元,取得安装、修缮收入45万元。 (4)全年应扣除的产品销售成本2000万元,发生销售费用300万元,发生财务费用和管理费用620万元(其中含交际应酬费25万元)。 (说明:该企业1999年经营时间不足6个月,选择2000年为获利年度;地府拿过所得税不享受优惠政策) 要求: 根据上述材料,按下列序号计算有关纳税事项,每问需计算出合计数: (1)1999~2004年共计应缴纳的企业所得税。 (2)1999~2004年共计应缴纳的地方所得税。 (3)2005年度共计应缴纳的增值税。 (4)2005年度共计应缴纳的营业税。 (5)2005年度所得税前准许扣除的成本和期间费用。 (6)购买的国产设备应抵免的所得税额。 (7)2005年度应缴纳的企业所得税和地方所得税。正确答案: (1)1999-2004年共计应缴纳的企业所得税=15×15%+(130+120+80)×15%×50%=27(万元)

外商投资企业下半年度开业,选择下一年为获利年度的,开业当年按正常税率计算。该企业2000-2001年免税,2002-2004年减半征收,2005年正常征收。

(2)1999-2004年共计应缴纳的地方所得税=(15+30+60+130+120+80)×3%=13.05(万元)

提示:题目中注明地方所得税不享受优惠政策,因此每年的税率都是3%。

(3)2005年度销项税额=2800×17%+351÷(1+17%)×17%=527(万元)

2005年度进项税额=153+30×7%=155.1(万元)

2005年度共计应缴纳的增值税=527-155.1=371.9(万元)

提示:购买国产设备作为固定资产管理,进项税不能抵扣。

(4)2005年度共计应缴纳的营业税=110×5%+45×3%=6.85(万元)

(5)交际应酬费扣除限额=[2800+351÷(1+17%)]×3‰+3+(110+45)×10‰=13.85(万元)

2005年度所得税前准予扣除的成本和期间费用=2000+300+620-25+13.85=2908.85(万元)

(6)购买的国产设备应抵免的所得税额=(120+20.4)×40%=56.16(万元)

(7)2005年应纳税所得额=2800+351÷(1+17%)+110+45-2908.85-6.85(营业税)=339.3(万元)

2005年抵免前应缴纳企业所得税和地方所得税=339.3×(15%+3%)=61.07(万元)

2004年应缴纳企业所得税和地方所得税=80×(15%×50%+3%)=8.4(万元)

2005年比2004年新增企业所得税和地方所得税=61.07-8.4=52.67(万元)

只能抵免52.67万元

2005年度应缴纳的企业所得税和地方所得税=61.07-52.67=8.4(万元)

提示:新增的企业所得税和地方所得税都用于国产设备投资抵免。解析: 暂无解析 -

第13题:

设在经济特区的某生产性外商投资企业l995年成立,经营期限l0年以上,有关年度应纳税所得额和产品出口情况见下表:(单位:万元)

年度

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

应纳税

所得额

-80

-60

90

20

50

-40

60

20

-30

80

产品出

口比例

30%

40%

40%

45%

50%

60%

65%

70%

70%

75%

该企业1995~2004年合计应缴纳的企业所得税额是()万元。(不考虑地方所得税)

A. 8

B. 11

C. 13.5

D. 17.5

正确答案:A

-

第14题:

设在经济技术开发区的某生产性外商投资企业,1997年8月投产,经营期限20年,当年获利。经主管税务机关批准,税收优惠政策的执行时间从1998年开始计算,从2002年开始,该企业均被认定为先进技术企业。有关年度应纳税所得额情况见下表。(单位:万元)

年度

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

所得

10

-20

-1

10

30

.40

50

-20

40

-30

50

该企业1997~2007年合计应缴纳企业所得税( )万元。(不考虑地方所得税)

A.7.25

B.7.50

C.8.25

D.10.92

正确答案:C1997、2006、2007年适用税率15%,1998~1999年免税,2000~2002年减半征收(7.5%),2003~2005年延长减半(10%)。

应缴纳的企业所得税=10×15%+(10+30一20—10)×7.5%+(50—40+40—20)×10%+(50一30)×15%=8.25(万元) -

第15题:

对生产性的外商投资企业在筹办期内取得的非生产性经营收入,其所得税的税务处理是( )。

A.作为计算减免税优惠期的获利年度

B.减半征收企业所得税

C.不缴纳所得税

D.作为企业当期所得缴纳所得税

正确答案:D

解析:在筹办期取得的非生产性经营收入,减除其相关的成本、费用后的余额,作为企业当期所得缴纳所得税。 -

第16题:

设在经济特区的某生产性外商投资企业,1998年6月投产,经营期限10年,当年获利并选择当年为开始获利年度,从2000年开始,该企业均被认定为先进技术企业。该企业2004年经税务机关审核的境内亏损20万元,2005年境内所得40万元、从A国取得投资收益18万元(已在A国缴纳所得税2万元)。该企业2005年应缴纳的企业所得税和地方所得税之和是( )万元。(地方所得税率3%)

A.5.2

B.7.2

C.8.2

D.11.2

正确答案:B

-

第17题:

2005年1月某经济特区的甲外商投资企业与乙外商投资企业合并成立丙企业,丙企业于6月份购买国产设备价税合计金额50万元,当年取得应纳税所得额200万元,适用企业所得税税率15%。甲企业获利年度是1997年,2000年以后均被认定为先进技术企业, 2003年亏损30万元,2004年应纳税所得额90万元;乙企业获利年度为2000年,2004年应纳税所得额80万元。丙企业2005年应纳企业所得税( )万元。 (不考虑地方所得税)。

A.12

B.5

C.18

D.30

正确答案:A

-

第18题:

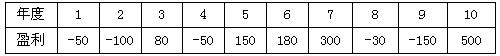

设在经济特区的某生产性外商投资企业,经营期12年,有关年度盈亏情况如下表: (单位:万元)

年度 1 2 3 4 5 6 7 8 9 10

盈利 -50 -100 80 -50 150 180 300 -30 -150 500

该企业第10年应缴纳企业所得税为( )。(不考虑地方所得税)

A.24万元

B.48万元

C.75万元

D.96万元

正确答案:B

-

第19题:

设在经济特区的某生产性外商投资企业,1996年投产,经营期15年,企业所得税率15%。1996至2000年分别盈利-10万元、20万元、 10万元、 20万元、 50万元,企业 2000年度应缴纳的企业所得税税额为( )。

A.2.75万元

B.7.5万元

C.1.875万元

D.375万元

正确答案:D

测试考生对生产性外商投资企业的优惠规定及应.纳税额的计算是否熟悉。根据税法规定,该外商投资企业1997年为开始获利之年,1997年、1998年免征企业所得税,1999年至2001年减半征收企业所得税。因此,该企业 2000年度应缴纳的企业所得税为3.75万元。 -

第20题:

位于经济特区的某生产性外商投资企业,2006年成立且当年获利。适用企业所得税税率15%,享受两免三减半的优惠政策,假定2011年应纳税所得额为200万元。2011年度该外商投资企业应缴纳企业所得税( )万元。

A.50

B.18

C.22

D.48

正确答案:D

经济特区,原适用低税率15%政策,同时,享受两免三减半,根据规定,2008年按18%税率执行;2009年按20%税率执行;2010年按22%税率执行,2011年按24%税率执行。所以2011年税率为24%。

应纳税额=200×24%=48(万元)

-

第21题:

以下被列入总局重点税源监控的企业有()。

- A、上一年度缴纳企业所得税600万元的企业

- B、上一年度缴纳企业所得税400万元的企业

- C、预计本年度缴纳企业所得税600万元的企业

- D、预计本年度缴纳企业所得税400万元的企业

正确答案:A,C -

第22题:

单选题位于经济特区的某生产性外商投资企业,2005年成立且当年获利,适用原企业所得税税率15%,并享受自获利年度起“两免三减半”的优惠政策。假定2010年应纳税所得额为200万元。2010年度该外商投资企业应缴纳企业所得税()万元。A22

B30

C44

D50

正确答案: B解析: 自2008年1月1日起,原享受低税率优惠政策的企业,在新税法施行后5年内逐步过渡到法定税率。其中,享受企业所得税15%税率的企业,2008年按18%税率执行,2009年按20%执行,2010年按22%执行,2011年按24%税率执行,2012年按25%税率执行。2010年该企业应纳所得税=200×22%=44(万元)。 -

第23题:

问答题计算题: 深圳经济特区某生产性外商投资企业1997年7月开业,生产经营期15年。 当年虽获利,但企业选择从下一年度起计算免减税期限。从2000年至2003年均被政府主管机关认定为先进技术企业。 2004年经考核被撤销先进技术企业称号,期间该企业外国投资者有两年将从企业分得的税后利润再投资于本企业,2001年再投资增加注册资本,2003年再投资用于本企业扩建。 该企业从1997年到2004年的获利情况如下:单位:万元 要求: (1)计算该企业8年应纳企业所得税税额(假设地方所得税均免税); (2)计算外国投资者获得的再投资退税额和应缴回税额。正确答案: (1)1997年经营不足6个月获利,虽选择从下一年度起计算免减税期限,但当年需纳税。

1997年企业所得税税额=50×15%=7.5(万元)

(2)1998、1999两年为免税年度。

(3)2000、2001、2002三年减半征税。

三年企业所得税税额=(100+140+200)×15%×50%=33(万元)

(4)2003年仍被认定为先进技术企业,继续延长三年减半征税,税率10%。

2003年企业所得税税额=280×10%=28(万元)

(5)2004年没有被认定为先进技术企业,税率为15%。

2004年企业所得税税额=300×15%=45(万元)

(6)8年共纳企业所得税=7.5+33+28+45=113.5(万元)

(7)2001年再投资退税额=50÷(1-15%÷2)×15%÷2×40%=1.62(万元)

(8)2003年再投资退税额=70÷(1-10%)×10%×100%=7.78(万元)

(9)2004年被取消先进技术企业称号,应缴回2003年再投资已退税额的60%。

缴回再投资已退税额=7.78×60%=4.668(万元)解析: 暂无解析