某酒厂2012年4月用10吨特制粮食白酒与供货方换取原材料,合同规定,该特制粮食白酒按平均售价计价,供货方提供的原材料价款40万元,供货方开具了税款为6.8万元的增值税专用发票,酒厂开具了税款为7.48万元的增值税专用发票。特制粮食白酒平均售价22元/斤;最高售价25元/斤。该酒厂应纳消费税( )万元。A.9.8B.10C.11D.13

题目

某酒厂2012年4月用10吨特制粮食白酒与供货方换取原材料,合同规定,该特制粮食白酒按平均售价计价,供货方提供的原材料价款40万元,供货方开具了税款为6.8万元的增值税专用发票,酒厂开具了税款为7.48万元的增值税专用发票。特制粮食白酒平均售价22元/斤;最高售价25元/斤。该酒厂应纳消费税( )万元。

A.9.8

B.10

C.11

D.13

相似考题

更多“某酒厂2012年4月用10吨特制粮食白酒与供货方换取原材料,合同规定,该特制粮食白酒按平均售价计价, ”相关问题

-

第1题:

免税烟叶的进项税的计算应考虑10%补贴,购烟叶的进项税额=(收购金额+烟叶税)×13%其中:烟叶收购金额=收购价款×(1+10%);烟叶税=烟叶收购金额×20%;委托加工烟丝,由受托方代扣代缴消费税,城建税、教育附加同时代扣代缴。自产卷烟赠送,在消费税中,属于自产自用;卷烟交换食品,应该按最高价计算消费税。

某酒厂为增值税一般纳税人,主要生产销售各类白酒,2008年5月经营情况如下:

(1) 从某酒厂购进60吨酒精,取得增值税专用发票,注明价款102.40万元;支付运费 3万元,取得运费发票。入库后第10天(财务已经入账),由于储藏设备管理不善,造成3桶酒精挥发,经测算损失8吨。

(2) 从农业生产者手中收购粮食600000斤,收购凭证上注明支付金额30万元,支付运输费用2万元、装卸费0.5万元;购入生产用煤,取得增值税专用发票,注明价款10万元、增值税1.3万元,支付运输费用4万元,取得运费发票。

(3) 销售瓶装粮食白酒20000斤,开具增值税专用发票,取得销售额31万元,收取包装物押金3.51万元;销售散装薯类白酒20000斤,开具普通发票,取得销售收入24.57万元;向当地白酒节捐赠特制粮食白酒500斤;用5吨特制粮食白酒与供货方换取原材料,合同规定,该特制粮食白酒按平均售价计价,供货方提供的原材料价款20万元,供货方开具了税款为3.4万元的增值税专用发票,酒厂开具了税款为3.74万元的增值税专用发票。特制粮食白酒最高售价25元/斤,平均售价22元/斤(售价为不含增值税售价)。

(4) 将试制的新型号干红酒10000斤发给职工作为福利,成本价1.4万元,该产品无同类产品市场价格。

(5) 将当月购买一台设备对外投资,购进设备尚未取得增值税专用发票,但已支付全部价款32万元、增值税5.44万元。

(6) 生产车间领用煤炭6000吨,职工食堂及浴池领用外购煤炭100吨,每吨不含税购进价格400元。

(7) 经批准进口一台小轿车自用,成交价格为境外离岸价格(FOB)2.6万美元,境外运费及保险费共计0.4万美元。

(8) 月初库存外购已税酒精3吨,每吨不含增值税单价3600元,月末库存外购已税酒精4吨。因为水灾库存的从农民手中收购的粮食发生霉烂,成本5.28万元(其中包括0.93万元的运费)。

(9) 本期为某酒厂提供酒窖设计,收取服务收入50万元。

有关票据均在当月通过税务机关的认证并抵扣,小轿车关税税率50%,消费税税率 9%,汇率1美元=7元人民币。粮食白酒和薯类白酒的比例消费税率为20%,其他酒类产品的消费税率为10%,其他酒类产品的成本利润率为5%;酒精消费税率为5%。

要求:请根据上述资料,按照下列顺序回答问题:(单位为万元,保留小数点后2位)

本期增值税进项税额转出的金额为( )万元。

A.1.94

B.1.98

C.2.32

D.3.59

正确答案:D

-

第2题:

某酒厂2011年7月研发生产一种新型粮食白酒1000公斤,成本为17万元,作为礼品赠送,没有同类产品售价。已知粮食白酒的成本利润率10%,则该批粮食白酒应纳消费税为( )万元。

A.4.6

B.4.8

C.7.91

D.8.20

正确答案:B

-

第3题:

某酒厂2019年5月份发生以下业务:

(1)以外购粮食白酒和自产糠麸白酒勾兑散装白酒1吨并销售,取得不含税收入3.8万元,货款已收到。

(2)自制白酒5吨,对外售出4吨,收到不含税销售额20万元(含包装费3万元),另收取包装物押金(单独核算)0.2万元。

(3)以自制白酒1000斤继续加工成药酒1200斤,全部售出,普通发票上注明销售额7.2万元。

(4)为厂庆活动特制白酒2000公斤,全部发放职工,无同类产品售价。每公斤成本为15元。要求:请计算该酒厂本月应纳消费税。(白酒定额税率为0.5元/斤,比例税率为20%,药酒比例税率为10%,粮食白酒的成本利润率为10%)

特制白酒发放给职工的,需要缴纳的消费税为( )。

A.1

B.1.075

C.1.375

D.1.225答案:B解析:本题考查消费税的计算。

企业自产的白酒发放给职工的,要视同销售,计算相应的消费税,所以应纳的消费税为

组成计税价格=[成本×(1+成本利润率)+定额消费税]÷(1-消费税税率)

=(15×2000×(1+10%)+2000×2×0.5)÷(1-20%)=43750元

应纳消费税税额=组成计税价格×消费税税率+定额消费税=43750×20%+2000=10750元=1.075万元 -

第4题:

某酒厂为增值税一般纳税人,主要生产粮食白酒和啤酒。2019年12月:

(1)销售粮食白酒60000斤,取得不含销售额105000元;另外,收取粮食白酒品牌使用费4520元;本月销售粮食白酒收取包装物押金9040元。

(2)销售啤酒150吨,每吨不含税售价2400元。销售啤酒收取包装物押金1160元。

要求:计算该酒厂本月应纳消费税税额(啤酒单位税额220元/吨)。答案:解析:(1)粮食白酒应纳消费税=60000×0.5+105000×20%+4520÷1.13×20%+9040÷1.13×20%=53400(元)

(2)啤酒应纳消费税=150×220=33000(元)

(3)该酒厂应纳消费税税额=53400+33000=86400(元)

如果计算该酒厂应纳增值税:

销项税额=105000×13%+4520÷1.13×13%+9040÷1.13×13%+150×2400×13%=62010(元) -

第5题:

某酒厂生产的一种白酒,由外购的薯类白酒、粮食白酒、薯类酒精制成,其中薯类白酒占70%、薯类酒精占25%、粮食白酒占5%,这种白酒应按()征税。

- A、酒精

- B、白酒

- C、粮食白酒

- D、其他酒

正确答案:C -

第6题:

单选题某酒厂为增值税一般纳税人,主要生产粮食白酒和啤酒。2012年销售粮食白酒50000斤,取得不含税销售额105000元;销售甲类啤酒150吨,每吨不含税售价3050元。另外本年收取粮食白酒品牌使用费4680元,销售啤酒每吨收取包装物租金234元;本年销售粮食白酒收取包装物押金9360元,销售啤酒收取包装物押金1170元。2012年12月,该酒厂将销售粮食白酒的包装物押金中的3510元返还给购货方,其余包装物押金不再返还。该酒厂2012年应纳消费税税额( )元。A86250

B92250

C85900

D96920

正确答案: B解析:

粮食白酒品牌使用费、包装物租金,属于价外费用,应并入白酒的销售额计算消费税;粮食白酒的包装物押金收取时即并入销售额征收消费税,无论是否退还;啤酒消费税从量征收,其包装物租金、包装物押金与消费税计税依据没有关系。该酒厂粮食白酒应纳消费税=50000×0.5+[105000+(4680+9360)÷(1+17%)]×20%=25000+23400=48400(元)。甲类啤酒适用税额为250元/吨,因此该酒厂啤酒应纳消费税=150×250=37500(元),该酒厂2010年应纳消费税税额=48400+37500=85900(元)。 -

第7题:

单选题某酒厂2013年7月研发生产一种新型粮食白酒800千克,成本为20万元,作为礼品赠送品尝,没有同类售价。已知粮食白酒的成本利润率为10%,粮食白酒消费税税率为20%,则该批白酒应纳消费税金为()万元。A4.78

B4.80

C5.60

D8.20

正确答案: D解析: 本题考核消费税的计算。组成计税价格=[20×(1+10%)+800×2×0.5÷10000]÷(1-20%)=27.60(万元),应纳消费税额=27.6×20%+800×2×0.5÷10000=5.60(万元)。 -

第8题:

多选题某酒厂2016年4月用10吨特制粮食白酒与供货方换取原材料,合同规定,该特制粮食白酒按平均售价计价,供货方提供的原材料价款40万元,供货方开具了税款为6.8万元的增值税专用发票,酒厂开具了税款为7.48万元的增值税专用发票,差价款双方以现金结算。特制粮食白酒平均售价22元/斤;最高售价25元/斤。下列关于酒厂的业务正确的有()。A酒厂应按特制粮食白酒平均售价计算消费税

B本期应缴纳消费税为11万元

C本期计算消费税时,从价采用最高价25元/斤

D本期应该缴纳增值税为0.68万元

E用自产粮食白酒换取原材料属于视同销售

正确答案: E,B解析: 该题针对“消费税——计税依据的特殊规定”知识点进行考核。用应税消费品换取生产资料和消费资料,应按最高售价计算消费税;用粮食白酒换取原材料是特殊的销售方式,不是视同销售。应纳消费税=10×2000×0.5÷10000+10×2000×25×20%÷10000=11(万元)应纳增值税=7.48-6.8=0.68(万元) -

第9题:

多选题某酒厂2020年4月用10吨特制粮食白酒与供货方换取原材料,合同规定,该特制粮食白酒按平均售价计价,供货方提供的原材料价款40万元,供货方开具了税款为5.2万元的增值税专用发票,酒厂开具了税款为5.72万元的增值税专用发票。特制粮食白酒平均售价22元/斤;最高售价25元/斤。下列关于酒厂的业务说法正确的有( )。A酒厂应按特制粮食白酒平均售价计算消费税

B本期应缴纳消费税为11万元

C本期计算消费税时,从价采用最高价25元/斤

D本期应该缴纳增值税为0.52万元

E就增值税而言,用粮食白酒换取原材料属于视同销售

正确答案: D,E解析:

纳税人自产的应税消费品用于换取生产资料和消费资料、投资入股和抵偿债务等方面,应当按纳税人同类应税消费品的最高销售价格作为计税依据;用粮食白酒换取原材料是特殊的销售方式,不是视同销售。题中,应纳消费税=10×2000×0.5÷10000+10×2000×25×20%÷10000=11(万元);应纳增值税=5.72-5.2=0.52(万元)。 -

第10题:

单选题2013年3月,某酒厂将自产的一种新型粮食白酒5吨用作职工福利,粮食白酒的成本共计8000元,该粮食白酒无同类产品市场销售价格,但已知其成本利润率为10%,计算该批粮食白酒应缴纳的消费税税额为()元。A7200

B4290

C8450

D3450

正确答案: D解析: 应纳消费税税额=[成本×(1+成本利润率)+定额消费税]÷(1-消费税税率)×消费税税率+定额消费税=[8000×(1+10%)+5×2000×0.5]÷(1-20%)×20%+5×2000×0.5=8450(元)。 -

第11题:

单选题2009年3月,某酒厂将自产的一种新型粮食白酒5吨用作职工福利,粮食白酒的成本共计8000元,该粮食白酒无同类产品市场销售价格,但已知其成本利润率为10%,计算该批粮食白酒应缴纳的消费税税额( )。A7200

B4290

C8450

D3450

正确答案: C解析: 应纳消费税税额=[成本×(1+成本利润率)+定额消费税]÷(1-消费税税率)+定额消费税

=[8000×(1+10%)+5×2000×0.5]÷(1-20%)×20%+5×2000×0.5=8450(元) -

第12题:

多选题下列各项中,收回的委托加工应税消费品不应再征收消费税的有()。A商业批发企业销售委托其他企业加工的特制白酒,但受托方向委托方交货时没有代收代缴消费税的

B商业批发企业委托个体工商户加工一批特制啤酒

C商业批发企业销售其委托加工收回的特制白酒,该批特制白酒的原材料是由受托方提供的

D某小型白酒生产企业委托某大型白酒企业加工白酒收回后以不高于受托方的计税价格对外销售的

正确答案: A,D解析: -

第13题:

某酒厂的自产粮食白酒抵偿另一个单位的货款,消费税的计税销售额应选择( )。

A.同类粮食白酒中间价

B.同类粮食白酒加权平均价

C.同类粮食白酒最高售价

D.粮食白酒组成计税价格

正确答案:C税法规定,应税消费品用来抵偿债务、换取生产资料、消费资料和投资等,其消费税的计税销售额应选择同类消费品最高售价。 -

第14题:

某酒厂以自产特制粮食白酒2000斤春节前夕发放职工,每斤白酒成本12元,无同类产品售价。该啤酒厂应纳消费税( )元。(白酒消费税成本利润率为10%)

A.6780

B.7526

C.7690

D.7850答案:D解析:本题考查自产自用应税消费品应纳税额的计算。

从量征收的消费税=2000×0.5=1000(元)

组成计税价格=成本×(1+成本利润率)/(1-消费税税率)×适用税率=[12×2000×(1+10%)+1000]÷(1-20%)×20%=6850(元)

应纳消费税=1000+6850=7850(元) -

第15题:

某酒厂(增值税一般纳税人)2019年4月用10吨特制粮食白酒与供货方换取原材料,合同规定,该特制粮食白酒按平均售价计价,供货方提供的原材料价款40万元,供货方开具了税款为5.2万元的增值税专用发票,酒厂开具了税款为5.72万元的增值税专用发票,差价款双方以现金结算。特制粮食白酒平均售价22元/斤;最高售价25元/斤。下列关于酒厂上述业务的表述正确的有( )。A.酒厂应按特制粮食白酒平均售价计算消费税

B.本期应缴纳消费税为11万元

C.本期计算消费税时,从价采用最高价25元/斤

D.本期应该缴纳增值税为0.52万元

E.用自产粮食白酒换取原材料属于增值税视同销售答案:B,C,D解析:用应税消费品换取生产资料和消费资料,应按最高售价计算消费税;用粮食白酒换取原材料是特殊的销售方式,不是增值税视同销售。

应纳消费税=10×2000×0.5÷10000+10×2000×25×20%÷10000=11(万元)

应纳增值税=5.72-5.2=0.52(万元) -

第16题:

某酒厂2018年12月以自产特制粮食白酒2000斤元旦前夕发放职工,每斤白酒成本12元,无同类产品售价。

要求:计算应纳消费税和增值税。(白酒消费税成本利润率为10%)答案:解析:①应纳消费税:

从量征收的消费税=2000×0.5=1000(元)

从价征收的消费税

=[12×2000×(1+10%)+1000]÷(1-20%)×20%

=6850(元)

(注:组价中包含从量征收的消费税)

应纳消费税=1000+6850=7850(元)

②应纳增值税=[12×2000×(1+10%)+1000]÷(1-20%)×16%=5480(元) -

第17题:

某酒厂2016年4月用10吨特制粮食白酒与供货方换取原材料,合同规定,该特制粮食白酒按平均售价计价,供货方提供的原材料价款40万元,供货方开具了税款为6.8万元的增值税专用发票,酒厂开具了税款为7.48万元的增值税专用发票,差价款双方以现金结算。特制粮食白酒平均售价22元/斤;最高售价25元/斤。下列关于酒厂的业务正确的有()。

- A、酒厂应按特制粮食白酒平均售价计算消费税

- B、本期应缴纳消费税为11万元

- C、本期计算消费税时,从价采用最高价25元/斤

- D、本期应该缴纳增值税为0.68万元

- E、用自产粮食白酒换取原材料属于视同销售

正确答案:B,C,D -

第18题:

单选题某白酒生产企业为增值税一般纳税人,3月份受托为某单位生产100吨粮食白酒,委托方提供的原材料金额为100万元(不含增值税),该白酒生产企业收取不含税加工费30万元,该白酒生产企业没有该类粮食白酒的市场销售价格,粮食白酒消费税定额税率为每斤0.5元,比例税率为20%。白酒生产企业该项业务应代收代缴的消费税为()万元。A35

B42.5

C45

D60

正确答案: D解析: 白酒生产企业该业务应代收代缴的消费税=[100+30+(100×2×1000×0.5÷10000)]÷(1-20%)×20%+100×2×1000×0.5÷10000=35+10=45(万元)。 -

第19题:

单选题某酒厂生产的一种白酒,由外购的薯类白酒、粮食白酒、薯类酒精制成,其中薯类白酒占70%、薯类酒精占25%、粮食白酒占5%,这种白酒应按()征税。A酒精

B白酒

C粮食白酒

D其他酒

正确答案: A解析: 暂无解析 -

第20题:

单选题某酒厂为增值税一般纳税人,主要生产粮食白酒和啤酒。2014年销售粮食白酒50000斤,取得不含税销售额105000元;销售甲类啤酒150吨,每吨不含税售价3050元。另外本年收取粮食白酒品牌使用费4680元;本年销售粮食白酒收取包装物押金9360元,销售啤酒收取包装物押金1170元。2014年12月,该酒厂将销售粮食白酒的包装物押金中的3510元返还给购货方,其余包装物押金不再返还。该酒厂2014年应纳消费税税额为()元。A86250

B92250

C85900

D96920

正确答案: A解析: 粮食白酒品牌使用费属于价外费用,应并入白酒的销售额计算消费税;粮食白酒的包装物押金收取时即并入销售额征收消费税,无论是否退还;啤酒消费税从量征收,其包装物押金与消费税计税依据没有关系。该酒厂粮食白酒应纳消费税=50000×0.5+[105000+(4680+9360)÷(1+17%)]×20%=25000+23400=48400(元)。甲类啤酒适用税额为250元/吨,因此该酒厂啤酒应纳消费税=150×250=37500(元),该酒厂2014年应纳消费税税额=48400+37500=85900(元) -

第21题:

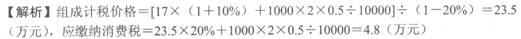

单选题2016年8月某酒厂研发生产一种新型粮食白酒,第一批1000公斤,成本为17万元作为礼品赠送客户品尝,没有同类售价。已知粮食白酒的成本利润率为10%,则该批粮食白酒应纳消费税金为()万元。A4.775

B4.8

C7.91

D8.20

正确答案: D解析: 本题考核“消费税——视同销售组价”相关知识。 组成计税价格=[17×(1+10%)+1000×2×0.5÷10000]÷(1-20%)=23.5(万元), 应纳消费税=23.5×20%+1000×2×0.5÷10000=4.7+0.1=4.8(万元) -

第22题:

多选题某酒厂4月用10吨某品牌粮食白酒投资某专卖店,合同规定,该粮食白酒按平均售价计价,酒厂开具了税款为7.48万元的增值税专用发票,为生产该批白酒耗用一批原材料,购入原材料时取得的增值税专用发票上注明税款共计6.8万元。该品牌白酒平均售价22元/斤;最高售价25元/斤。下列关于酒厂的业务处理正确的有()。A酒厂应按该品牌酒的平均售价计算消费税

B本期应缴纳消费税为11万元

C本期计算消费税时,从价采用最高价25元/斤

D本期应该缴纳增值税为0.68万元

E用粮食白酒投资属于视同销售

正确答案: D,B解析: -

第23题:

问答题甲市某白酒厂是增值税一般纳税人,受甲企业委托加工一批粮食白酒,甲企业发来粮食成本100000元,白酒厂按合同收取不含税加工费50000元,该批白酒于2014年3月15日生产完成并交付甲企业,共计3吨白酒,该白酒厂挂入往来账结算,未做其他处理(假设白酒厂没有同类白酒售价)。要求:(1)白酒厂的处理是否正确?并说明理由。(2)如不正确,请做出正确的税务处理正确答案: (1)白酒厂的处理不正确。白酒厂取得了加工费,应就加工费确认加工劳务收入,可以开具增值税专用发票,缴纳相应增值税,另按《消费税暂行条例》及其实施细则规定:受托方是法定的代收代缴义务人,由受托方在向委托方交货时代收代缴消费税。(2)白酒厂应计算增值税销项税额50000×17%=8500(元),并应代收代缴加工白酒的消费税。没有同类消费品的销售价格的,按照组成计税价格计税:组成计税价格=(材料成本+加工费+定额税)÷(1-消费税税率)=(100000+50000+3×2000×0.5)÷(1-20%)=191250(元)应代收代缴消费税=191250×20%+3×2000×0.5=41250(元)解析: 暂无解析